シュローダー・キャピタルは、2008年以降に発生した重大な金融危機の各事例について調査しました。過去のデータをふまえると、欧州プライベート・エクイティの投資家は冷静さを保つことができると考えられます。

ダンカン・ラモント、CFA

ヘッド・オブ・ストラテジックリサーチ

リチャード・ダミング

シニア・インベストメント・ディレクター

マリア・プリエト

シニア・インベストメント・ディレクター、

シュローダー・キャピタル

経済の雲行きが怪しくなるにつれ、多くの投資家が資産配分を見直しています。しかし2008年以降、欧州プライベート・エクイティの投資家にとっては、ほぼ毎年、ローカルに、またはグローバルに何かしらの危機的な状況に直面してきました。世界金融危機、ユーロ圏の債務危機、ロシアのクリミア併合、ブレグジット、世界的な貿易戦争への脅威、新型コロナ危機などです。

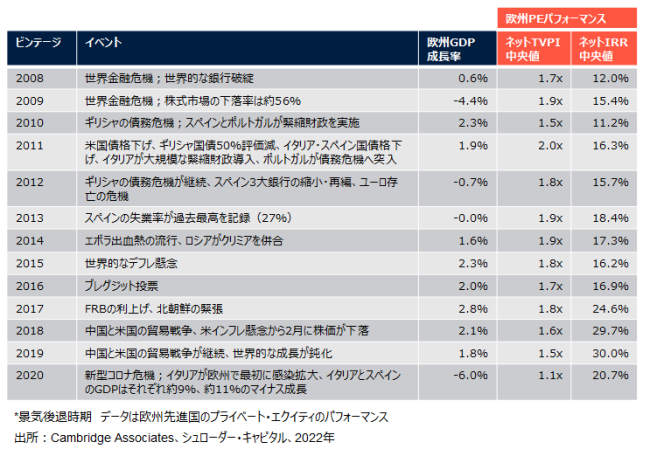

しかし、欧州プライベート・エクイティの投資家は、この期間中、欧州経済や世界市場がどのような不況に見舞われようと、すべてのビンテージイヤーで2桁のリターンを獲得してきました(図1)。

直近ビンテージのパフォーマンスは、ファンドが未成熟なため、あまり参考になりませんが、2008年から2017年のビンテージの投資家は、年平均16%の内部収益率 (IRR) を獲得し、平均1.8倍の投資倍率(TVPI)となっています。これはGDPの成長率をはるかに上回ります。

パフォーマンスにこれほど回復力があるのは、プライベート・エクイティ・ファンドが時間分散の恩恵を受けるためです。資本は一度に投入されるのではなく、数年にわたって投入されます。そのため、市場イベントに対する感応度が低く、プライベート・エクイティに投資する際に、マーケット・タイミングの概念が意味をなさないことを意味します。

同様に、プライベート・エクイティの投資家は、市場の状況がリターンの最大化に寄与しない場合、売却を迫られることはなく、長期的に資産を保有することができます。

景気後退の年は、投資家がプライベート・エクイティへの投資を心配する時期ではなく、むしろ実際にはかなり良好な投資時期でした。この背景にある理由を直感的に理解することは簡単です。不況時に調達した資金により、景気後退に伴って下落した価値で資産を購入し、回復局面の後半でバリュエーションが上昇した時期に、売却することができるからです。

2022年および2023年は厳しいエグジット環境となったとしても、より魅力的なバリュエーションで企業に投資ができる良い機会となるかもしれません。

また、欧州経済や国内の産業セクター固有の成長だけでなく、多くの価値創造の源泉が存在することも事実です。例えば、M&A(合併・買収)や事業統合、技術革新、専門化、輸出型のビジネスモデルなどです。これらは、マクロ経済が厳しい状況にあっても、価値を生み出すことができます。

図1:マクロ環境に関わらず、全てのビンテージで2桁台の好調なパフォーマンス

レバレッジの上昇と借入コストの低下による追い風は終焉を迎えつつある

この期間中、支えとなった要因の1つは、安価に調達できた負債資金です。このため、レバレッジの高い取引は、特にバリュエーションの倍率の上昇を伴う場合、リターンを増大させることができました。

しかし今後、この状況は反転していくことが予想されます。資本が平易に利用できなくなること、および金利コストの上昇から、負債のコストは大幅に上昇し、レバレッジ水準も低下すると思われます。

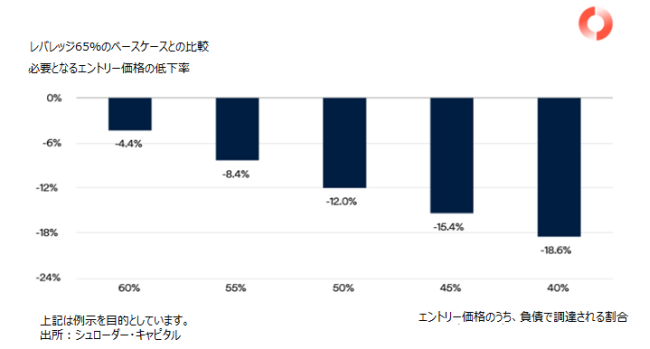

しかし、これを相殺するようにバリュエーションが低下するため、12ヶ月前よりも現在の方が企業買収にかかる費用は少なくなります。またリターンを維持したまま、レバレッジの低下を相殺するために必要な、エントリー価格の低下幅は、思ったよりも小さいものです。

他の条件が同じ場合、レバレッジが65%から50%に下がったとしても、エントリー価格が12.5%低下すれば、リターンに影響を与えずにレバレッジ水準の低下を相殺するのに十分です(実際の例を参照)。

一つの変化としては、より成功しそうな投資戦略が、過去10年間に成功してきた戦略とは全く異なるものとなる可能性があります。レバレッジや評価倍率の上昇がリターンを押し上げる可能性は低くなり、収益成長と利益率の改善に焦点を当てた戦略にスイートスポットが存在する可能性があります。

例えば、製品ラインや地理的な拡大、利益率を改善するための経営の専門化などです。こうしたことは、中小企業や家族経営の企業では容易に実行できます。一方で大企業の場合には、プライベート・エクイティや機関投資家の保有を既に何度も経験していることが多く、同様の価値を付加することははるかに困難です。

バイ・アンド・ビルド戦略も、小型の企業を買収して事業拡大し、収益性を改善した後、大企業は中小企業に比べて高い評価プレミアムで売却することができるため、成功する可能性が高い戦略といえます。

実例:

ある企業の企業価値が年率8%で成長すると仮定します。つまり、初日に1億ユーロの価値があった場合、5年後には1億4693万ユーロの価値になります(この分析の目的では、この企業成長が収益、マージン、または評価倍率の拡大によるものかどうかは関係ありません)。5年後の時点で企業は売却され、エグジットすると仮定します。

買収の65%が負債で賄われていた場合、負債は6,500万ユーロとなり、残りの3,500万ユーロをエクイティ投資家が出資します。5年後のエクイティ投資家の持分は、売却価格から負債残高を差し引いた金額となりますが、ここでは単純化するため、負債が変わらず6,500万ユーロであると仮定すると、残りは8,193 万ユーロとなり、最初の3,500万ユーロの出資に対して、年率18.5%のリターンとなります。

しかし、今を取り巻く新たな世界で、60%のデット・ファイナンスしかできなくなったとしたらどうなるでしょうか。あるいは55%、またはそれ以下になったとした場合にはどうなるでしょうか。

図2は、元のケースと同じ年率18.5%のリターンを得るためには、どれだけ低いエントリー価格で出資する必要があるかを示しています。これは、5年後に同じ1億4693万ユーロで売却できることを前提にしています。例えば、負債で50%の資金調達しかできなかった場合、投資家が18.5%のリターンを得るためには、エントリー価格が12%低下する必要がありますが、これは大方の人の予想よりも少ないでしょう。

図2:リターンを維持したまま、レバレッジの低下を相殺するために必要となる、エントリー価格の低下率

インフレリスクに関してはどうか?

現在、多くの投資家が注目しているもう一つの懸念事項はインフレです。労働市場の逼迫、サプライチェーンの混乱、ウクライナ戦争などが組み合わさり、物価が高騰しています。これは世界的な問題であり、株式、債券、公開市場、未公開市場を問わず、すべての資産クラスに影響を及ぼしています。

プライベート・エクイティも例外ではありません。前述したように、レバレッジに影響を与えるだけでなく、コストベースの上昇で、多くの企業の収益性が圧迫されることになります。

しかし、すべての企業が苦境に陥るわけではありません。コスト上昇を価格上昇に転嫁できる企業は、より回復力が高いと言えます。一方で、市場でのポジショニングが弱い企業や、製品やサービスが容易に代替できてしまう企業は苦戦を強いられるでしょう。これにより今後数年間で、成功する企業と、成功するプライベート・エクイティの投資家はますます差別化されていくと思われます。

結論

欧州プライベート・エクイティの投資家は、景気後退を恐れる必要はありません。世界の他の地域と同様に、欧州にも常に問題が存在しますが、リターンはそれらの問題に関係なく堅調です。低金利による追い風は弱まりつつありますが、より低いエントリー価格で企業へ投資できることは、その影響を相殺するのに十分な効果があります。中小型企業に特化したファンドは、これからの時代を乗り切るのに特に適していると思われます。

【本資料に関するご留意事項】

- 本資料は、情報提供を目的として、シュローダー・キャピタル(以下、「作成者」といいます。)が作成した資料を、シュローダー・インベストメント・マネジメント株式会社(以下「弊社」といいます。)が和訳および編集したものであり、いかなる有価証券の売買の申し込み、その他勧誘を目的とするものではありません。英語原文と本資料の内容に相違がある場合には、原文が優先します。

- 本資料に示されている運用実績、データ等は過去のものであり、将来の投資成果等を示唆あるいは保証するものではありません。投資資産および投資によりもたらされる収益の価値は上方にも下方にも変動し、投資元本を毀損する場合があります。また外貨建て資産の場合は、為替レートの変動により投資価値が変動します。

- 本資料は、作成時点において弊社が信頼できると判断した情報に基づいて作成されておりますが、弊社はその内容の正確性あるいは完全性について、これを保証するものではありません。

- 本資料中に記載されたシュローダーの見解は、策定時点で知りうる範囲内の妥当な前提に基づく所見や展望を示すものであり、将来の動向や予測の実現を保証するものではありません。市場環境やその他の状況等によって将来予告なく変更する場合があります。

- 本資料中に個別銘柄についての言及がある場合は例示を目的とするものであり、当該個別銘柄等の購入、売却などいかなる投資推奨を目的とするものではありません。また当該銘柄の株価の上昇または下落等を示唆するものでもありません。

- 本資料に記載された予測値は、様々な仮定を元にした統計モデルにより導出された結果です。予測値は将来の経済や市場の要因に関する高い不確実性により変動し、将来の投資成果に影響を与える可能性があります。これらの予測値は、本資料使用時点における情報提供を目的とするものです。今後、経済や市場の状況が変化するのに伴い、予測値の前提となっている仮定が変わり、その結果予測値が大きく変動する場合があります。シュローダーは予測値、前提となる仮定、経済および市場状況の変化、予測モデルその他に関する変更や更新について情報提供を行う義務を有しません。

- 本資料中に含まれる第三者機関提供のデータは、データ提供者の同意なく再製、抽出、あるいは使用することが禁じられている場合があります。第三者機関提供データはいかなる保証も提供いたしません。第三者提供データに関して、本資料の作成者あるいは提供者はいかなる責任を負うものではありません。

- シュローダー/Schroders とは、シュローダー plcおよびシュローダー・グループに属する同社の子会社および関連会社等を意味します。

- 本資料を弊社の許諾なく複製、転用、配布することを禁じます。