ニルス・ロード

シュローダー・キャピタルCIO

プライベート市場の資産クラスは、より優れたリターンとインカム収入、ポートフォリオの回復力の向上、主要なグローバル・メガテーマへの差別化された投資機会を引き続き提供し、2025年は投資対象として強力なビンテージ年となるでしょう。

要点

1.2025年は良好なサイクル調整によりプライベート市場への投資にとって有望な環境が期待されており、優れたリターンとインカム収入が提供される可能性があります。

2.地政学的緊張が高まる中、プライベート市場はポートフォリオの回復力にとって重要です。

3.政治的変化にもかかわらず、脱炭素化の傾向は継続し、プライベート市場が極めて重要な役割を果たすでしょう。

プライベート市場の資金調達、技術革新、世界経済に関するサイクルが好転し、リターンとインカム収入の両方をもたらす可能性があり、2025年は新規のプライベート市場への投資にとって魅力的な環境となると予想します。

同時に、地政学的緊張が続き、紛争が激化するリスクの高まりを考慮すると、ポートフォリオの回復力を提供するため、プライベート市場の役割は引き続き極めて重要です。一方、米国での政治的変化にもかかわらず、プライベート市場への投資は世界のエネルギー転換を推進する上で極めて重要な役割を果たし続け、その強力な経済的合理性によって脱炭素化の流れが継続すると予想します。

本稿では、リターン機会の獲得、インカム収入の創出、ポートフォリオの回復力の強化、脱炭素化とインパクトの促進という、プライベート市場への投資において一般的に顧客が追求する4つの主要な目標を達成するために、私たちが特に適すると考えるプライベート市場の戦略について概説します。

1.優れたリターンを獲得する投資機会

プライベート市場への投資のタイミングを見極めることは困難であり、一般的に顧客はビンテージをまたいで一貫して投資を継続することが推奨されていますが、2025年は投資を行うのに特に魅力的なビンテージ年になると考えています。これは、3つの重要なサイクルが好ましく合致しているためで、様々なプライベート市場の戦略にわたって投資機会が創出されるでしょう:

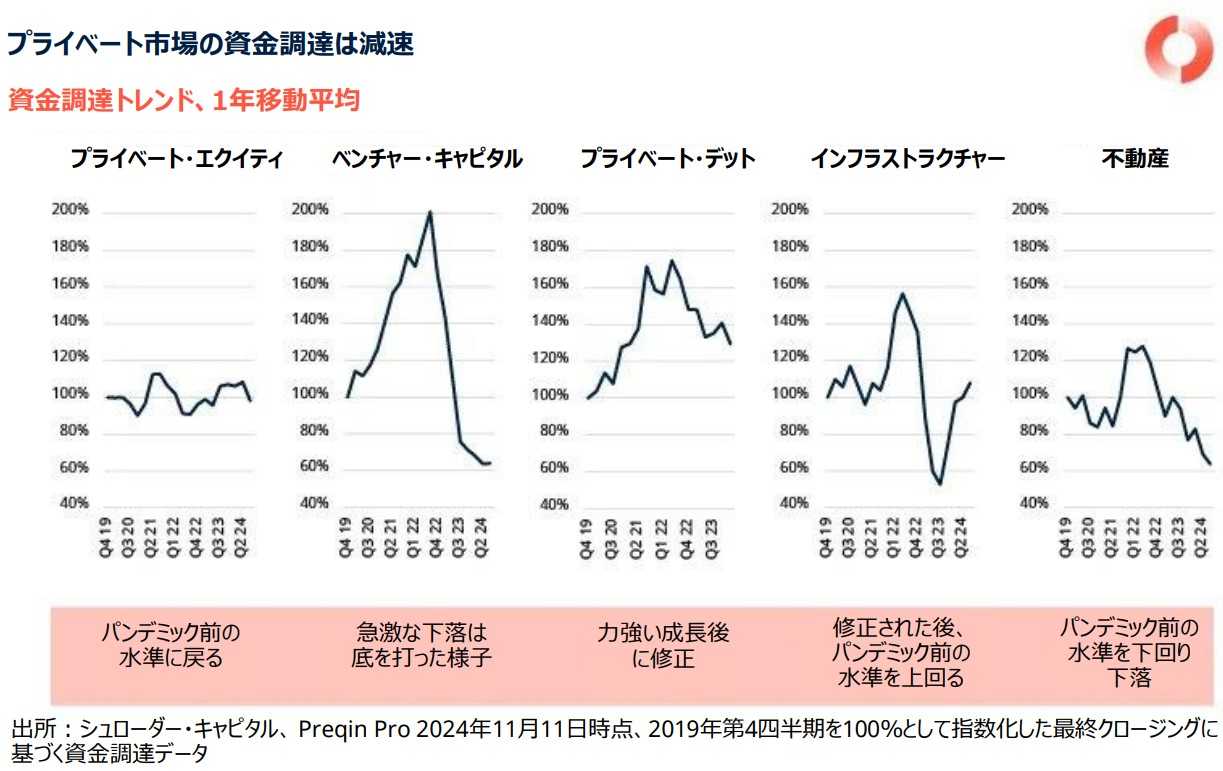

- プライベート市場の資金調達サイクル: 歴史的に、プライベート市場の資金調達は、熱狂と警戒の間を周期的に変動してきました。パンデミックによって引き起こされた熱狂の後、過去2~3年間の大幅な調整を受け、資金調達サイクルは底を打ったように思われます(下図を参照)。従って、セクターによりペースは異なるものの、新規投資に対する競争の減少、より魅力的なエントリー時のバリュエーション、より優れたパフォーマンスをもたらす可能性など、好ましいダイナミクスが展開しています。

- 技術革新のサイクル: 生成AIの出現は、数年間に続いて引き起こされる技術革新の新たなサイクルの始まりと見ています。その影響は、パソコン、インターネット、スマートフォンなど、これまでの技術革新と同等か、それ以上に大きなものになると予想しています。同時に、エネルギー転換と再生可能エネルギーの普及拡大は、経済における電力の調達方法と利用方法の進化を促しています。こうした動きは、戦略全体に新たな投資機会をもたらし、プライベート市場への投資は破壊的イノベーションから恩恵を受けるだけでなく、積極的に破壊的イノベーションを推進しています。

- 経済サイクル: 米国、英国、欧州で中央銀行の金利正常化が始まり、中国では新たな景気刺激策が打ち出され、欧米諸国ではさらなる財政介入の実施が予想されることから、経済サイクルは縮小から拡大に転じ、プライベート市場を含む資産クラス全体に追い風が吹くと考えています。

プライベート・エクイティで最も魅力的な中小型バイアウトとベンチャー・キャピタル

バイアウトのバリュエーションは過去3年間で低下していますが、株式市場は力強い上昇を見せ、場合によっては2024年に過去最高値を記録した市場もあるため、プライベート・エクイティ投資の相対的な魅力は高まっています。一方、資金調達の調整はベンチャー・キャピタルと中小型バイアウトで最も顕著にみられ、これらのセグメントは新規投資において特に魅力的です。

中小型バイアウトは、創業者や家族経営企業からの直接的なソーシングや、大型バイアウトよりもEBITDA倍率で 4倍以上下回っているエントリー倍率の恩恵を受けます。さらに、中小型市場の投資ユニバースは、大型バイアウトの10倍以上であり、複雑性プレミアムの獲得機会が増えます。これはマネージャーのスキルを活用し、複雑で多様性がある投資テーマへ投資を実行することで、より高いリターンが獲得できる可能性を意味します。

ベンチャー・キャピタルは、パンデミック時に見られた熱狂の後、資金調達において健全な調整が行われました。一方、取引機会はAIの台頭によって牽引されており、このAI関連分野へのベンチャー投資のシェアは2022年の2%から2024年には推定で15%まで増加しています。2024年にはレイトステージのラウンドのバリュエーションが大幅に上昇し、現在は2021年のピークからわずか20%低い水準であるため、アーリーステージのAI案件が特に魅力的であると私たちは考えています。

継続ファンドの成長は魅力的な機会を提供

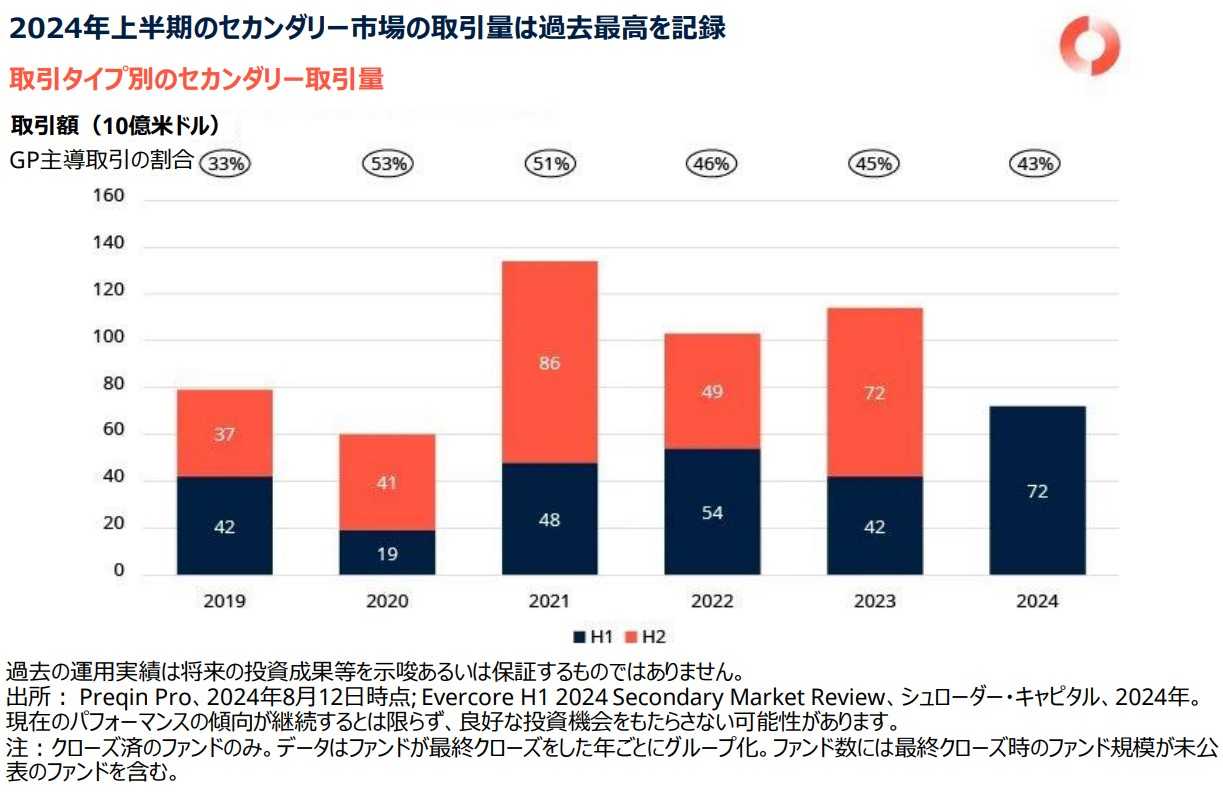

継続ファンドは、他のエグジット機会との競合が少なく、分配金が過去平均を下回っているため、投資家からの流動性への需要が高いことから、プライベート・エクイティにアクセスする魅力的な機会を提供しています。

かつてはセカンダリー市場の小さなセグメントであった継続ファンド(GP主導型セカンダリーとしても知られる)は、現在では年間取引量の約半分を占め、2016年から2023年までの年平均成長率は24%を記録しています(図表参照)。より多くのファンドマネージャーが継続ファンドを活用して保有期間を延長し、優良企業を支援するための新たな資本を提供する一方で、既存の投資家には貴重な流動性ソリューションを提供するため、この力強い成長は継続することが予想されます。

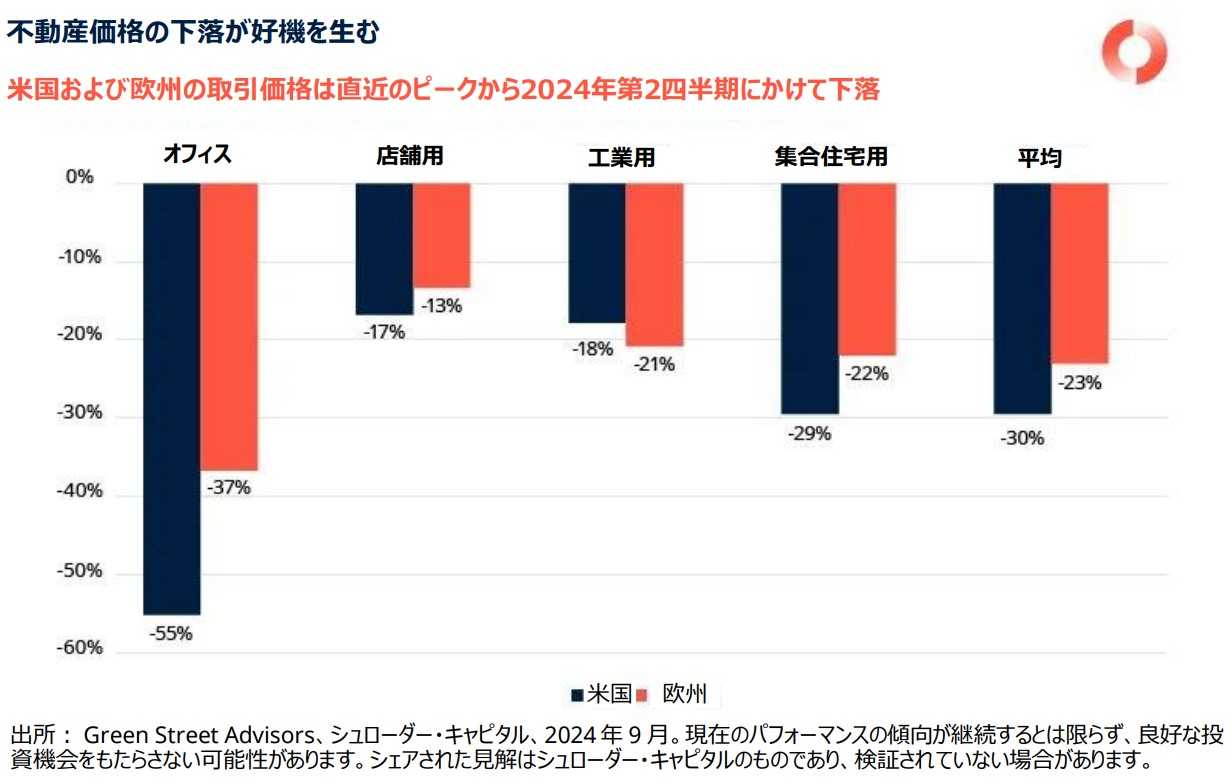

当社のモデルは、2025年が不動産エクイティにとって好調なビンテージ年となることを示唆

様々なプライベート市場の戦略の中で、不動産エクイティは資金調達、取引活動、バリュエーションにおいて最も厳しい調整に見舞われています(図を参照)。世界的にみると、米国のオフィス・セクターが、景気循環的な理由と構造的な理由の両方から最も大きな影響を受けています。

現在、世界の不動産バリュエーションは底を打ちつつあり、当社のモデルは2025年が魅力的なビンテージ年となると予測しています。現在までの様々な価格調整の程度を反映し、地域やセクターを問わず、連続的な投資機会が生じてくると見ています。例えば英国では、価格の再調整はかなり進んでおり、特に工業用セクターで高い相対価値を生み出しています。倉庫と物流も堅調なファンダメンタルズにより際立っており、ESGに準拠したスペースの供給制約と建設コストの上昇によって需要が支えられています。

バリューアッドの投資機会は顕著であり、投資家は運用プラットフォームの構築や、テナントニーズの変化に対応した物件の近代化によって、ポートフォリオを強化することができます。デット資本の利用可能性が限られ、規制が変化する中で、持続可能性とテナント重視の機能性を備えるために建物をアップグレードすることはますます有益なものとなっており、これらのセクターは2025年に成長する絶好の機会となっています。

2. インカム収入の創出

緩やかな再インフレ圧力、中央銀行の政策金利の段階的な正常化、経済成長拡大の可能性が予想される環境では、スティープ化したイールドカーブが持続的な収入の機会を生み出すと予測しています。流動性の高い市場はリスク・プレミアムが最小限となっており、2025年に代替となる魅力的なインカム収入源と安定したキャッシュフローを提供する態勢がプライベート市場には整っています。

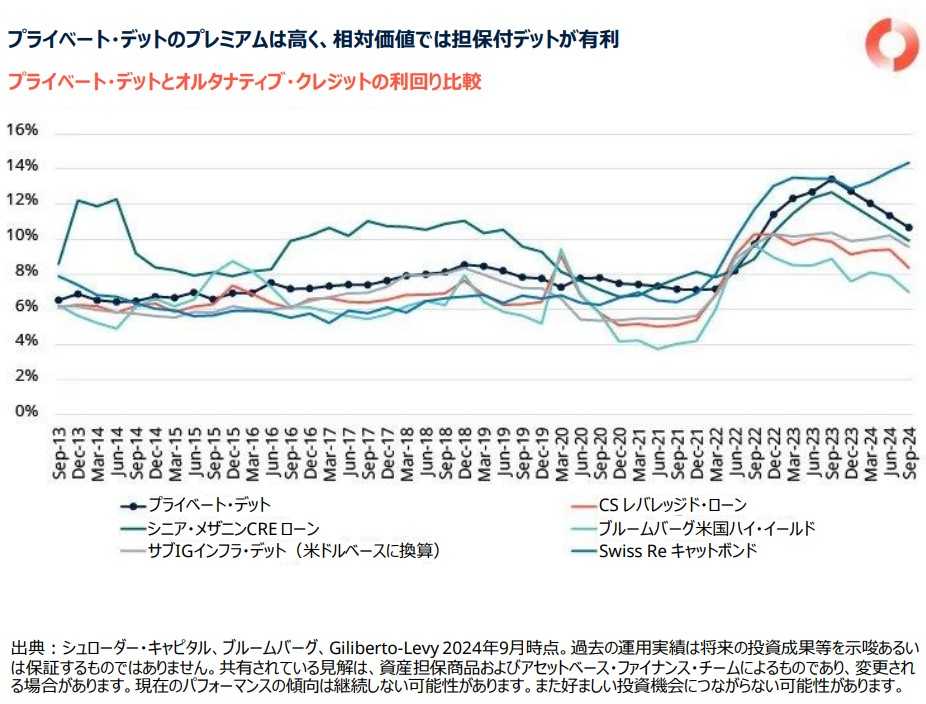

プライベート・デットとクレジット・オルタナティブは引き続き優れたリスク・プレミアムを提供

プライベート・デットは、多様な借手へのアクセス、担保、プロテクションを備えた債務構成を提供する、そのインカムポテンシャルで特徴づけられます。また、オポチュニスティックに配分したり、伝統的な債券の代替手段としても機能します。

プライベート・デットとクレジット・オルタナティブにおける幅広いソリューションの重要性が増しています。特に公開市場のリスク・プレミアムが低下していることから、投資適格債のアロケーションの中でも魅力的な投資オプションを提供しています。銀行が自己資本比率の改善を模索し、米国の地方銀行が商業用不動産のレバレッジの課題に対処し、保険会社が過去のインフレからの圧力に直面する中、こうした非効率性は大きなビジネスチャンスとなります。

注目すべきは、公社債市場のプレミアムが歴史的低水準にある一方で、プライベート・デットやオルタナティブ・クレジットが魅力的なリスク・プレミアムを提供し続けていることです。現在の環境では、いくつかのセグメントで特に興味深い機会が見られます:

- 商業用不動産(CRE)ローンは、投資家心理とオフィス・セクターの弱いファンダメンタルズによるリスク・プレミアムと高金利の影響を受け、オポチュニスティックなインカム投資の機会を提供しています。金利上昇で満期時の取り扱いが課題となる中、高い選択性が鍵となります。

- インフラデットはボラティリティが低いキャッシュフローで、安定したディフェンシブなインカム収入を提供し、金利上昇時にもリターン向上のダイナミクスの恩恵を受けます。

- スペシャリティ・ファイナンスとアセット・ベース・ファイナンスは、銀行業界の非効率性から恩恵を受け、貴重なインカム収入、多様化、ストラクチャリングによる柔軟性を提供します。

- 保険リンク証券(ILS)は公開市場と無相関のインカム収入を提供し、保険引受・再保険市場の非効率性を活用します。

- ローン担保証券(CLO)は、翌日物金利の低下が即座に借手に利益をもたらし、経済が好調であれば、債券市場からの低マージンの資金調達と相まって、非常に魅力的なエクイティ・リターンが期待されます。

バリュエーションが再調整された後、インフラ・エクイティは魅力的な利回りを提供

インフラ・エクイティは、再生可能エネルギー資産に見られる経済的な実行可能性の高まり、確立されたキャッシュフロー、インフレ率との相関性によって、高いインカム収入と魅力的な利回りの可能性を提供するもう一つの分野です。

再生可能エネルギーは現在、買手市場にあり、金利上昇と資金調達調整後のドライパウダーの減少によってエクイティのリターンが再調整されています。このため、利用可能な資本と、ネット・ゼロのコミットメントを満たすための再生可能エネルギー・プロジェクト開発のニーズとの間に需給ギャップが生じており、コア/コアプラスの稼働済み資産から、ターゲットとする建設リスクや新技術の開発分野まで、エネルギー転換の領域全体にわたり、積極的な管理とキャッシュフロー向上の可能性から恩恵を受ける戦略の投資機会がもたらされています。

供給制限が不動産エクイティの利回りを保護

最近の不動産エクイティ市場の調整により、物流やプライムオフィスなど供給が限定的なセクターの利回りが改善しています。建設コストが高止まりし、負債による調達が逼迫する中、ESGに準拠した質の高い物件は不足しており、サステナブルなインフラに対する規制需要の高まりに支えられ、既存資産の安定した賃料収入を支えています。

前述したように、不動産市場全体では現在、投資機会が順次生まれており、価格が再調整された投資機会は、強力で長期的な収入源として不動産の伝統的なメリットを享受するための魅力的なバリュエーション・エントリーポイントを生み出しています。私たちは英国と北欧地域に当面の焦点を当て、次いで米国と一部の欧州市場で魅力的な投資機会が生まれると考えています。

3. ポートフォリオの回復力

経済的・地政学的に不安定さが増す中、プライベート市場は、その構造的・戦略的特性、差別化されたリスクプレミアム、長期的な視点により、独自の回復力を発揮します。プライベート資産は、公開市場の変動に対する緩衝材となり、潜在的な市場ショックの中で安定性を提供します。

さらに、ヘルスケア、再生可能インフラ、破壊的変革をもたらす技術、マイクロファイナンスなど、公開市場では過小評価されているセクターへ集中投資を行い、プライベート市場が差別化されたエクスポージャーを提供することで、ポートフォリオにプラスの分散効果をもたらします。このようなセクター構成により、投資家は公開市場と相関性のない成長を取りこむことができ、景気変動リスクからさらに保護されます。

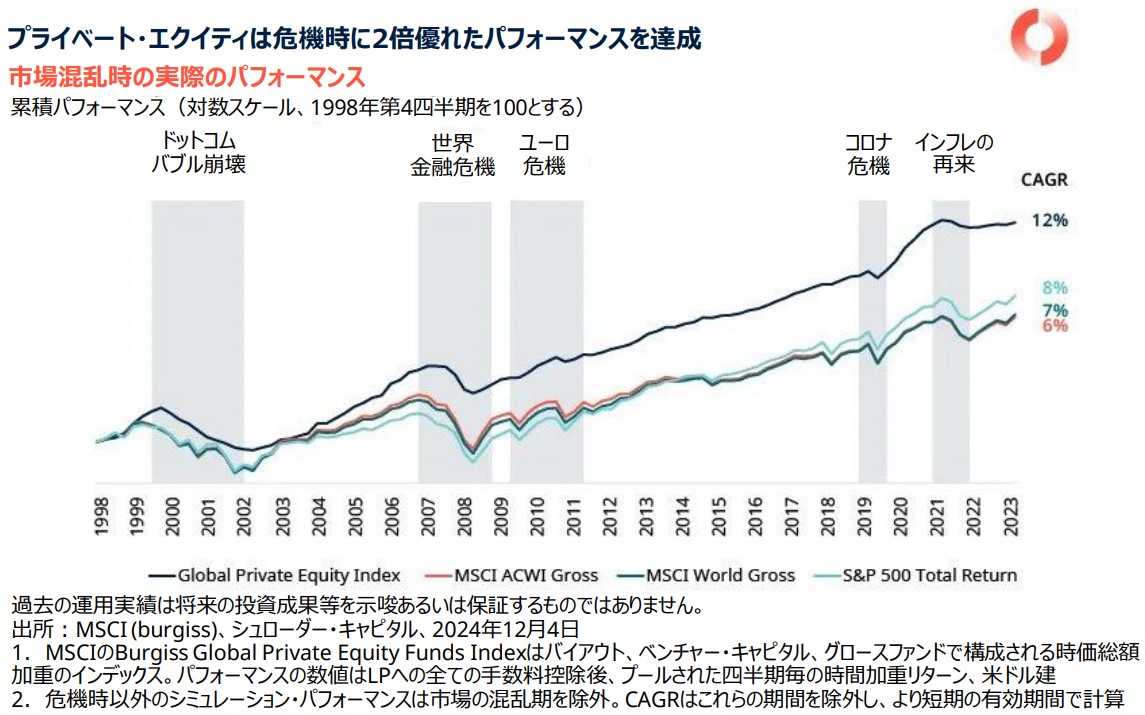

プライベート・エクイティは過去25年間の危機の間も堅調

プライベート・エクイティ市場の回復力を示す一例として、当社の最近の調査

*では、プライベート・エクイティ、特に中小型のバイアウトが景気後退時に優れた実績を上げたことが強調されました。このような回復力は、特に公開株式とは異なるセクター構成や、ファンド・マネジャーが投資先を保持し、市場の混乱期にも投資を継続できる長期的な資本構造から生じています。重要なことは、プライベート・エクイティは公開株式とは異なり、日々の価格変動を回避し、資産のファンダメンタルズに基づき、より安定したバリュエーションを提供することです。

*https://mybrand.schroders.com/m/190fcb6b4f77cd6b/original/613605_SCAP_INFOCUS_Private-equity-s-resilience.pdf

4. 脱炭素化

再生可能エネルギーの推進力は、政治的なものよりも、むしろ経済的な理由

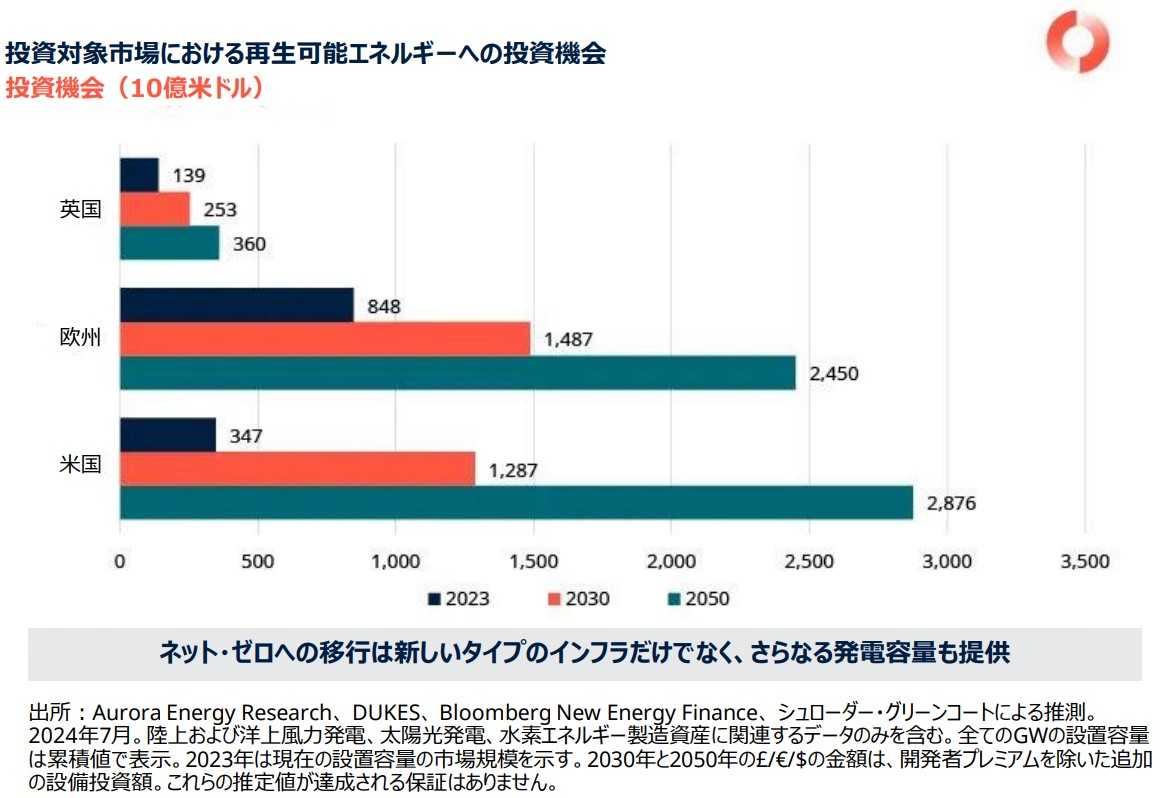

米国の新政権のレトリックにもかかわらず、経済的、広範な地政学的、環境的な合理性によって、脱炭素化は2025年も世界的に重要なテーマになると予想します。プライベート市場は、再生可能エネルギー、サステナブルインフラ、革新的な気候変動技術への資金供給において重要な役割を果たし、環境目標に沿った投資機会をもたらし、長期的なインカム収入とリターンの機会を提供します。

従来の再生可能エネルギーに加えて、グリーン水素、電気自動車充電インフラ、地域暖房ソリューションといった新たなエネルギー転換技術が注目を集めています。これらの技術革新は、運輸、重工業、不動産などの業界全体で不可欠な脱炭素化のニーズに対応しています。これらの新興産業が規模を拡大するにつれ、エネルギー転換分野で革新的なソリューションの提供を支援してきた実績を持つ投資家に、より優れたリターン・プロファイルを提供するでしょう。

データセンターは再生可能エネルギーの需要を増加

AIの台頭とデジタル化の進展に伴い、データセンターは世界中で急増する電力需要の重要な推進力となっています。AIブームが牽引するデータセンターに電力供給することは、クリーンなエネルギー源から生成される「グリーン」な電子のプレミアム価値を持続的に正当化します。プライベート市場は、このような施設の再生可能エネルギーへの移行を支援し、投資収益と持続可能性義務との整合性の両方を提供する上で重要な役割を果たしています。

プライベート市場は脱炭素化を超えたインパクトを推進

プライベート市場は、リサイクル、廃棄物削減、資源の効率化への投資を通じて、循環型経済への移行も支援しています。さらに、気候保険への投資は、気候への適応力と回復力を高め、気候関連リスクを軽減するため極めて重要です。

さらに、マイクロファイナンスは金融包摂を推進し、人口動態やデジタル化などの変革的トレンドによって推進される新興市場の中小零細企業(MSME)からの堅調な資金調達需要から恩恵を受け、安定的で公開市場とは無相関のリターンを提供します。

【本資料に関するご留意事項】

- 本資料は、情報提供を目的として、シュローダー・キャピタル(以下、「作成者」といいます。)が作成した資料を、シュローダー・インベストメント・マネジメント株式会社(以下「弊社」といいます。)が和訳および編集したものであり、いかなる有価証券の売買の申し込み、その他勧誘を目的とするものではありません。英語原文と本資料の内容に相違がある場合には、原文が優先します。

- 本資料に示されている運用実績、データ等は過去のものであり、将来の投資成果等を示唆あるいは保証するものではありません。投資資産および投資によりもたらされる収益の価値は上方にも下方にも変動し、投資元本を毀損する場合があります。また外貨建て資産の場合は、為替レートの変動により投資価値が変動します。

- 本資料は、作成時点において弊社が信頼できると判断した情報に基づいて作成されておりますが、弊社はその内容の正確性あるいは完全性について、これを保証するものではありません。

- 本資料中に記載されたシュローダーの見解は、策定時点で知りうる範囲内の妥当な前提に基づく所見や展望を示すものであり、将来の動向や予測の実現を保証するものではありません。市場環境やその他の状況等によって将来予告なく変更する場合があります。

- 本資料中に個別銘柄についての言及がある場合は例示を目的とするものであり、当該個別銘柄等の購入、売却などいかなる投資推奨を目的とするものではありません。また当該銘柄の株価の上昇または下落等を示唆するものでもありません。

- 本資料に記載された予測値は、様々な仮定を元にした統計モデルにより導出された結果です。予測値は将来の経済や市場の要因に関する高い不確実性により変動し、将来の投資成果に影響を与える可能性があります。これらの予測値は、本資料使用時点における情報提供を目的とするものです。今後、経済や市場の状況が変化するのに伴い、予測値の前提となっている仮定が変わり、その結果予測値が大きく変動する場合があります。シュローダーは予測値、前提となる仮定、経済および市場状況の変化、予測モデルその他に関する変更や更新について情報提供を行う義務を有しません。

- 本資料中に含まれる第三者機関提供のデータは、データ提供者の同意なく再製、抽出、あるいは使用することが禁じられている場合があります。第三者機関提供データはいかなる保証も提供いたしません。第三者提供データに関して、本資料の作成者あるいは提供者はいかなる責任を負うものではありません。

- シュローダー/Schroders とは、シュローダー plcおよびシュローダー・グループに属する同社の子会社および関連会社等を意味します。

- 本資料を弊社の許諾なく複製、転用、配布することを禁じます。