良好な経済を背景にリスク性資産は2025年も好調に推移すると考えますが、安定的なポートフォリオを構築するためには、分散投資が不可欠です。

米国大統領選挙の結果を受けて、次期トランプ政権がどのような政策を実施するのか、終わりのない憶測を呼んでいます。このような状況では、一歩引いて、大局的なトレンドに焦点を当てることが重要であると考えます。

多極化する世界、より積極的な財政政策の実施、過去10年にわたる低金利環境からの脱却など、足元の投資環境は変化しています。引き締め的な財政政策やゼロ金利環境、世界貿易の自由化などに象徴される世界金融危機後の市場環境は、欧米諸国の市民にとってうまく機能せず、よりポピュリズム志向の政策が支持を集めました。

俯瞰的な観点でみると、トランプ氏が掲げる財政政策や関税引き上げは、このような大局的なトレンドに沿ったものであることがわかり、この流れをさらに加速させることでしょう。この点において、トランプ氏が前政権時代に引き上げた関税をバイデン米大統領が再度引き下げなかったことは留意しておくべきでしょう。

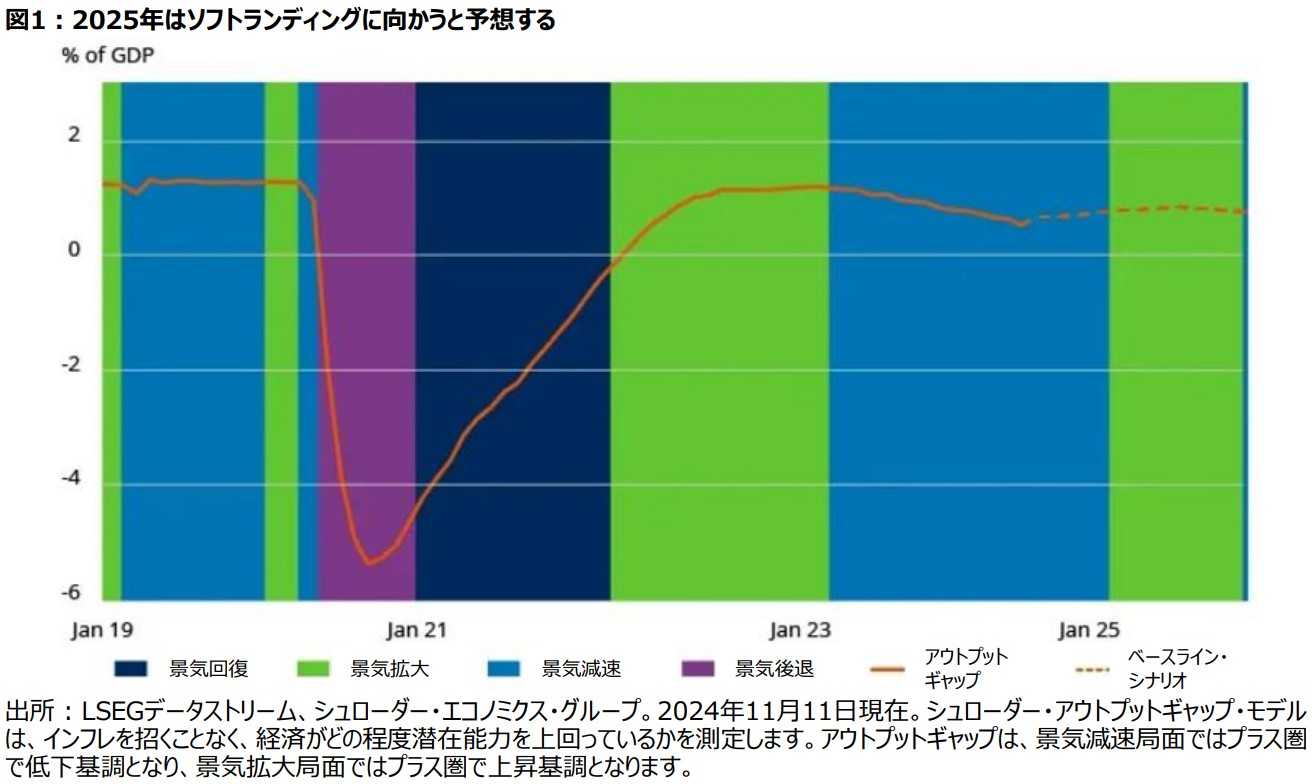

このような潮流は、2025年の金融市場にとって何を意味するでしょうか?政治的なリスクは存在するものの、経済環境は依然として堅調です。インフレは沈静化に向かっており、欧米では金利が低下しています。シュローダーのマルチアセット・チームでは、「世界経済はソフトランディングを達成する」との見方をベースラインシナリオとして想定しており、2025年にかけて、経済成長は再加速すると予想しています。

直近の勝ち組企業以外における投資機会

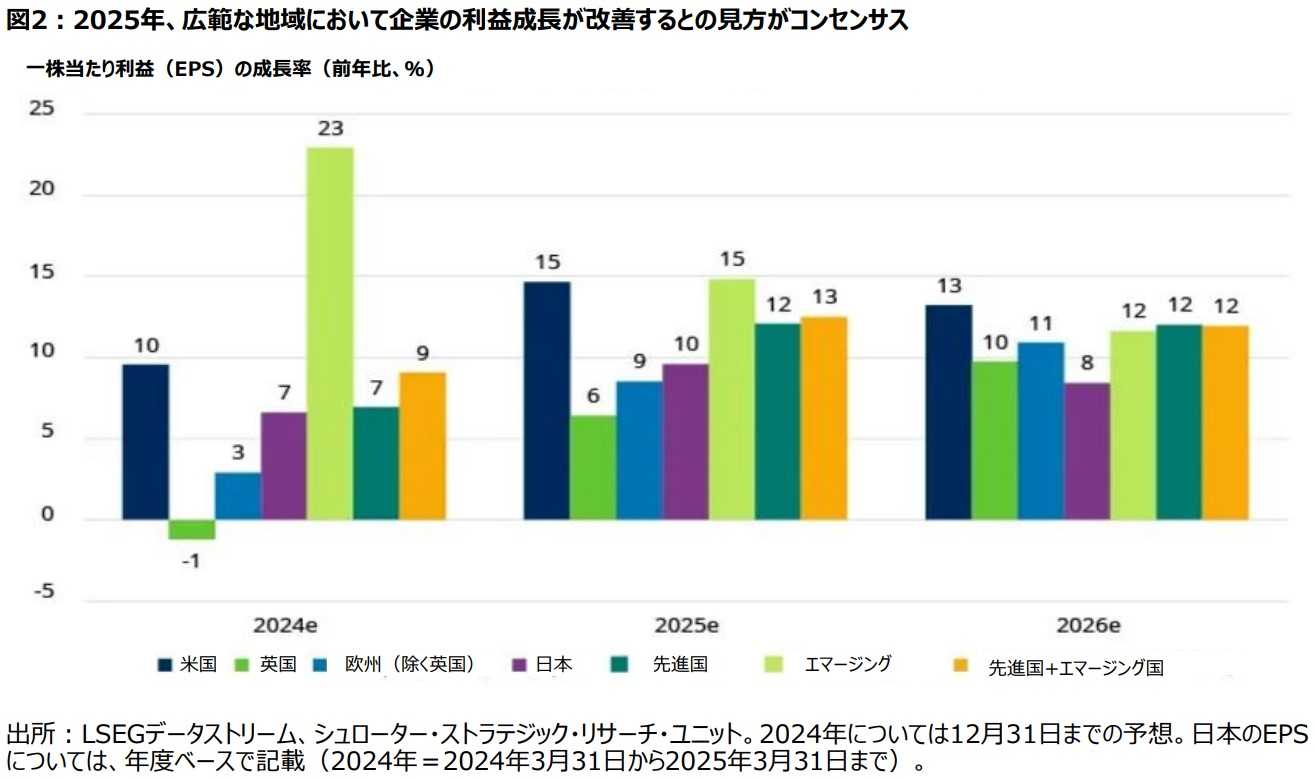

株式市場に焦点を当てると、S&P500種株価指数は割高に見えるものの、一部の大型銘柄を除くと割高感が緩和するほか、米国以外の株式市場においてはバリュエーションは妥当な水準にあるようにみえます。株式投資家は、一部の大型銘柄が株式市場の上昇を牽引することを見慣れてしまいましたが、この傾向は変わりつつあります。

特に、トランプ次期大統領が規制緩和や法人減税を掲げていることを踏まえると、米国ではより広範な株式市場に上昇が波及する可能性があると考えています。

米国以外については、トランプ氏が公約として掲げる関税引き上げが全面的に実施された場合、貿易が重要な焦点となるでしょう。全面的に関税引き上げに踏み切ることは実際には難しいかもしれませんが、関税を巡る不確実性の高まりは、米国企業のリショアリングを促すでしょう。その結果、米国経済の成長を押し上げる一方、近隣諸国の経済成長の妨げとなる可能性があります。ただし、その影響を相殺するために、米国以外の地域ではより積極的な金融緩和が行われると考えます。

このように、株式市場は2025年も堅調に推移するとみていますが、直近の勝者以外にも目を向けることが重要であると考えます。

また、投資家のポジティブな見通しから株式市場のバリュエーションが高騰するにつれ、リスクが高まっていることにも注意が必要です。特に、米国10年債利回りが4.5%~5.0%程度の水準になると、株式市場の上昇モメンタムが減速するとみています。債券の相対的なバリュエーションの魅力度が高まるほか、金利上昇により企業の借入コストが上昇することも影響します。

上述したように、ソフトランディングをベースシナリオとして想定していますが、リスクシナリオとして、米国経済が景気後退に陥ることではなく、「過熱しすぎること」を想定しています。トランプ氏が掲げる移民規制や民間企業を優遇する政策は、米国インフレが再燃するリスクを高め、米連邦公開市場委員会(FRB)の利下げ幅を抑制する可能性があります。

債券は魅力的なインカムを提供

次に、債券に焦点を当てたいと思います。前述のように、足元の市場環境は、2010年代のデフレ環境やゼロ金利環境とは全く異なる状況にあると考えます。このような環境下、債券は株式との逆相関性を発揮しない可能性があります。

しかし、インカム獲得源としての機能が回復していることを踏まえると、引き続き、債券をポートフォリオに組み入れることは有用です。また、世界各地で財政・金融政策の規模や方向性が異なることも、債券と為替におけるリラティブトレードの機会を提供すると考えます。そのほか、企業のバランスシートが堅調であることは、クレジット資産にとって支援材料となっています。

その他の分散投資先としては、金を選好しています。景気後退リスクに対するヘッジとなる可能性があるほか、スタグフレーションや地政学的なイベントが発生した場合においても、金は価値貯蔵機能を提供するでしょう。

分散投資が安定的なポートフォリオ構築の鍵を握る

最後に、ポートフォリオの安定性について考えてみます。良好な経済を背景にリスク性資産は好調なリターンを獲得することが期待されていますが、金融市場には様々なリスクが存在していることを認識する必要があるでしょう。足元、かつてない規模の混乱に直面しているほか、それらは様々な形で表面化しています。

先述したように関税や貿易戦争が混乱を招く可能性があるほか、中東やウクライナでの紛争もあり、地政学的な不確実性が高まっていることは無視できないでしょう。

通常、地政学的なイベントは、コモディティ価格の変動を通じて市場に波及します。コモディティは足元、世界経済成長を巡る悲観的な見通しを背景に投資家から敬遠されていますが、分散投資効果を提供し、より安定的なポートフォリオを構築するための役割を担っています。エネルギーはその一つの手段であるほか、金は依然として安全資産としての機能があります。

プライベート・アセットもまた、上場株式や債券と比べて地政学的なイベントの影響を受けにくい様々な種類の資産へのエクスポージャーを通じて、分散投資効果を提供するでしょう。例えば、長期に亘って安定したキャッシュ・フローを創出する不動産やインフラ資産、天候がリスク要因となる保険リンク証券などが挙げられます。

総括すると、2025年はリスク性資産への投資から良好なリターンを獲得することができると考えていますが、その一方で乗り越えるべき課題も存在するでしょう。 2025年がどのような年になろうとも、地域や資産クラスを横断する分散投資により、より安定的なポートフォリオを構築することができると考えています。

【本資料に関するご留意事項】 本資料は、情報提供を目的としてシュローダー・インベストメント・マネジメント株式会社(以下「弊社」といいます。)が作成した資料であり、いかなる有価証券の売買の申込み、その他勧誘を意図するものではありません。本資料に示されている運用実績、データ等は過去のものであり、将来の投資成果等を示唆あるいは保証するものではありません。投資資産および投資によりもたらされる収益の価値は上方にも下方にも変動し、投資元本を毀損する場合があります。また外貨建て資産の場合は、為替レートの変動により投資価値が変動します。予測値は将来の傾向を例示することを目的とするものであり、その実現を示唆あるいは保証するものではりません。実際には予測値と異なる結果になる場合があります。シュローダーは予測値、前提となる仮定、経済および市場状況の変化、予測モデルその他に関する変更や更新について情報提供を行う義務を有しません。本資料中に含まれる第三者機関提供のデータは、データ提供者の同意なく再製、抽出、あるいは使用することが禁じられている場合があります。第三者機関提供データはいかなる保証も提供いたしません。第三者提供データに関して、本資料の作成者あるいは提供者はいかなる責任を負うものではありません。本資料中に記載されたシュローダーの見解は、策定時点で知りうる範囲内の妥当な前提に基づく所見や展望を示すものであり、将来の動向や予測の実現を保証するものではありません。市場環境やその他の状況等によって将来予告なく変更する場合があります。本資料は、作成時点において弊社が信頼できると判断した情報に基づいて作成されておりますが、内容の正確性あるいは完全性については、これを保証するものではありません。本資料を弊社の許諾なく複製、転用、配布することを禁じます。シュローダー/Schrodersとは、シュローダーplcおよびシュローダー・グループに属する同社の子会社および関連会社等を意味します。