シュローダー(本社:英国 ロンドン)は、世界の機関投資家の見通しや懸念、投資意識を把握することを目的に「シュローダー機関投資家調査2022」を実施し、投資家の見通しとサステナビリティに関する調査結果を発表しました。本調査は、28の国/地域の770の機関投資家を対象に、2022年3月に実施しました。対象とする機関投資家の運用資産総額は約27.5兆ドルにのぼります。

本調査では、インフレ率と金利上昇、地政学的不透明感などを背景に、機関投資家のリターンに対する慎重姿勢が明らかになりました。

暗号資産への投資について尋ねたところ、世界の機関投資家の約2割が、現在投資していないが今後12カ月間で投資を検討すると回答し、関心の高さがうかがえました。

また、インパクト投資が、ESGインテグレーションやポジティブ・スクリーニングと並んで、サステナブル投資の重要な柱とみなされていることが明らかになりました。

<調査結果概要>

世界の機関投資家のリターン見通しは慎重、インフレ率や金利上昇を懸念

世界の機関投資家のトータルリターン見通しは後退し、今後5年間の見通しに対し、より慎重な予想が示されました(図1)。懸念要因として多くの投資家が挙げたのは、インフレ率と金利上昇、地政学的不透明感でした(図2)。

図1:今後5年間の年率リターン予想

図2:今後12カ月のパフォーマンスに大きな影響を与えると考える要因

今後12カ月で暗号資産への投資を検討する投資家が2割

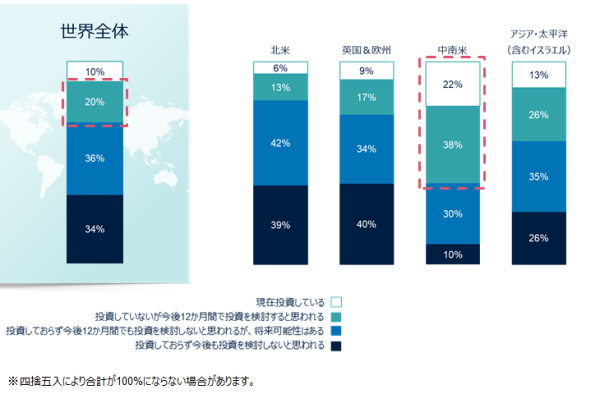

暗号資産への投資について尋ねたところ、世界の機関投資家の2割(20%)が、投資していないが今後12カ月間で投資を検討すると思われると回答しました(図3)。暗号資産への投資姿勢は地域によって異なり、中南米では、現在投資している、と投資していないが今後12カ月間で投資を検討すると思われる、を合わせると、約6割を占めました。

図3:暗号資産に投資しているか、投資を検討するか

世界の機関投資家の間でインパクト投資の注目が高まる

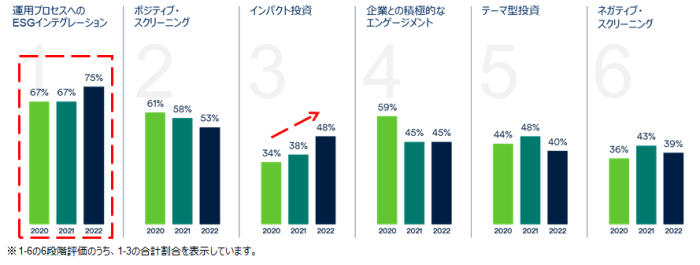

世界の機関投資家のうち約半数(48%)が、サステナビリティを実現するために望むアプローチとしてインパクト投資を挙げており、2020年の34%、2021年の38%から大幅に増加しました。また、運用プロセスへのESGインテグレーションは、投資家に最も好まれるアプローチとしてさらに定着していることが確認されました(図4)。

図4:サステナブル投資を実施するために望むアプローチ

エネルギー移行に伴う新たな投資機会が求められる

各国政府や企業による脱炭素に向けた動きがみられる中、エネルギー移行に焦点を当てた投資ソリューションに対する需要の高まりは、本調査結果にも反映されています。更なるサステナブル投資に必要なものとして、世界の投資家のうち半数以上(59%)が、エネルギー移行に伴う新たな投資機会と回答しています。アジア・パシフィック地域では62%と、世界全体に比べてより高い割合の投資家がこの選択肢を選びました。

パフォーマンスに対する懸念が再注目

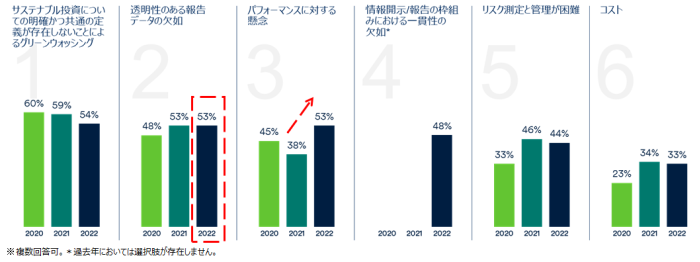

サステナブル投資を行う上での課題として、パフォーマンスに対する懸念を挙げた投資家は53%と、前年比大きく増加(2021年38%)しました(図5)。2021年までパフォーマンスに対する懸念を挙げる投資家の比率は前年比低下傾向で推移しており、これが反転した背景には、厳しい市場環境があると考えられます。地域別に見ると、特に、アジア・パシフィック(2021年42%、2022年61%)と中南米(2021年35%、2022年66%)の投資家でパフォーマンスに対する懸念を挙げる割合が増加しました。また、透明性のある報告データの欠如も53%の投資家が課題として挙げており、サステナブル投資を妨げている主な要因の 1 つと認識されていることが示されました。

図5:サステナブル投資を行う上での課題

シュローダー サステナブル投資グローバル・ヘッド アンドリュー・ハワードのコメント:

「本調査によって、より多くの機関投資家が、インパクトの計測と管理、そしてその実現を望んでいることが示されました。サステナブル投資とリターン目標の両立が懸念される中、投資経験に基づく考え抜かれたアプローチがますます重要になることは明らかです。」

「シュローダーは、このニーズに応えるため、多大な時間と資源を費やし専門知識を駆使して、堅固で厳格なソリューションの開発を行っています。世界の機関投資家が重視する、エネルギー移行を支援するためのソリューション開発にも注力しています。」

シュローダー・インベストメント・マネジメント 執行役員 営業統括 藤田学のコメント:

「地政学リスクの高まり、インフレの加速、金利上昇等これまで以上に市場の不透明感が強く、ボラティリティの高い環境下で、こうした調査レポートがお客様のポートフォリオ運営の一助になれば幸いです。」

「サステナブル投資については、当レポートにもある通り、本邦機関投資家からもインパクト投資についてのご相談が増えており、ニーズの高まりを感じています。一方で、国内外の金融当局からも『グリーンウォッシュ』への警鐘が鳴らされる中、透明性・一貫性のある情報開示にも注目が集まっています。」

「シュローダーでは、前述のアンドリュー・ハワードのコメントにもある通り、インパクトの計測・管理、インテグレーション手法、透明性の高い情報開示への取り組みをさらに強化しております。また、欧州におけるESGの最新動向やシュローダーの先進的な取り組みについて、今年から四半期ごとにウェビナーを開催し、より多くのお客様への情報提供も開始しました。」

「お客様への情報発信や対話、幅広いサステナブル/インパクト投資戦略の提供を通じて、『ESGといえばシュローダー』と認知して頂けるよう、活動を継続して参ります。」

調査結果の詳細はこちらをご参照ください。

▼投資見通し

https://prod.schroders.com/ja-JP/sysglobalassets/schroders/sites/japan/pdf/siis/2022_investment-outlook_presentation_jp.pdf

▼サステナビリティ

https://prod.schroders.com/ja-JP/sysglobalassets/schroders/sites/japan/pdf/siis/2022_sustainability_pdf_report_jp_final.pdf

【調査の概要】

本調査では、年金基金、保険会社、公的機関、各種財団・基金など、27兆5,000億ドルの資産を運用する770の機関投資家から回答を得ました。本調査は、2022年3月に世界各地で実施されました。回答者の内訳は、北米205、欧州(南アフリカを含む)300、アジア・パシフィック(イスラエルを含む)215、中南米50でした。

以上

■シュローダー・グループのESGの取組み

「質の高いコーポレートガバナンス体制を確立し、本業を通じて、環境や社会の変化および課題解決に対応する企業は、長期的に企業価値の向上と持続的成長が期待できる」という考えのもと、シュローダーは20年以上、ESGの要素を取り込んだ運用を実践しています。

ESGの観点を加味した運用を通じて、社会や環境にインパクトを与える真の企業価値向上を促すと同時に、社会や経済全体の利益となり、投資収益の拡大にも繋がることを目指しています。

■シュローダー・グループの概要

シュローダー・グループは、資産運用サービスを通じてよりよい未来への貢献を目指す、英国屈指の独立系資産運用グループです。ロンドン証券取引所に上場しています。1804年の創業以来200年以上にわたり、年金基金から機関投資家、個人投資家まで、世界の投資家に、長期的な視点に立ち幅広い投資ソリューションを提供しています。現在、運用資産総額は約128兆円*に上ります。

日本とのかかわりは古く、1870年(明治3年)、日本初の鉄道敷設のために日本政府が初めて発行した国債の主幹事を、シュローダーが務めたことにさかのぼります。1974年には東京事務所を開設し、日本における事業の本格的な第一歩を踏み出しました。幅広い資産運用サービスを提供する現在も日本株式運用を事業の中核の一つに据え、約150年前と同様、日本の未来への投資を通じて歴史を紡いでいます。

※2022年6月末現在。 *7,734億英ポンド、1英ポンド=164.98円換算。

※本資料におけるシュローダー・グループとは、シュローダーplcを直接もしくは間接的に親会社とする会社などを言います。