シュローダーでは、企業とのエンゲージメントや実態調査など、サステナビリティへの取り組みを掲載したサステナブル・インベストメント・レポートを四半期毎に作成しています。本レポートでは、2022年第2四半期のサステナブル・インベストメント・レポートを構成する内容の一部をご紹介します。今回のテーマは、ネットゼロへの迅速な移行を促すための議決権行使とエンゲージメントの方法、ソブリンのサステナビリティ課題にどう取り組むか、MiFID2適合性評価の変更についてです。

キャロル・ストーリー

アクティブオーナーシップ・マネジャー

気候変動対策:ネットゼロへの迅速な移行を促すための議決権行使とエンゲージメントの方法:

シュローダーは、石油・ガスの大手企業3社(シェブロン、エクソンモービル、シェル)の気候変動に関する株主提案に議決権行使をする意向を事前に表明し、ネットゼロへの迅速な移行を促しました。

これは、2022年初めにBP、コノコフィリップス、オクシデンタル・ペトロリウム、フィリップス66で同様の決議案を支持したことに続くものです。

シェブロン、コノコフィリップス、エクソンモービル、フィリップス66については、これらの株主総会決議に賛成票を投じることを決定しました。この決定には、ネットゼロへの移行において、より野心的で透明性のある行動をとってほしいという私たちの願いが込められています。

これらの企業のほとんどは、2050年またはそれ以前に温室効果ガスの排出をネットゼロにするという野心を抱いていますが、その野心は事業活動(スコープ1および2)のみの排出に限定されています。これらの企業は、販売する石油やガスの炭素排出量(スコープ3)を考慮したネットゼロ目標の設定において、同業他社に遅れをとっています。

BP、シェル、オクシデンタル・ペトロリウムの3社にとって、今回の株主総会決議に対する議決権の行使は、これら企業に、スコープ3の排出量を含むネットゼロ達成に引き続き注力してほしい、という私たちの要求を示すものです。

3社とも、事業活動やエネルギー製品の使用に関連するスコープ1、2、3の温室効果ガスの排出を2050年またはそれ以前にネットゼロにするという野心を持っており、気候変動に関する目標の設定を進めているところです。また、BPとシェルについては、気候変動に関する目標の強化と拡大、脱炭素戦略の策定における進捗を受け、経営陣が株主総会に提出した「セイ・オン・クライメート」決議案を支持します。

==========

セイ・オン・クライメートの増加

2021年、経営陣が提案する新しいタイプの気候関連決議が年次総会に登場するようになりました。セイ・オン・クライメートイニシアチブは、投資家やその他のステークホルダーが、企業が気候変動に関する計画や方針、情報開示を投票に付し、株主がそれに対してフィードバックを提供できるようにすることを奨励するために立ち上げたものです。シュローダーは、セイ・オン・クライメート決議案の提出を歓迎し、各企業のネットゼロへの移行に存在する微妙で複雑な状況を考慮しながら、ケースバイケースでその提案を検討します。今年に入ってからは、現時点で32件のセイ・オン・クライメート決議案のうち69%を支持し、これらの企業やその他の企業と積極的にエンゲージメントを実施、その進捗状況をさらに把握し、必要に応じてさらなる進歩を要求しています。

==========

ポール・グレインジャー

ヘッド・オブ・グローバル・フィクストインカム&カレンシー

マーカス・ジェニングス

グローバル・フィクストインカム&カレンシー・チーム

ストラテジスト

ソブリンのサステナビリティ課題にどう取り組むか:

サステナブル投資の機運が高まる中、これを国債にどのように適用するかが最も難しい課題の一つです。

ソブリンにとって、サステナビリティをより複雑なものにしている要因は数多くあります。世界銀行は、3つの主要な課題を挙げています

1。明確さの欠如、根深い所得バイアス、データの質、です。グローバル・フィクストインカム&カレンシーチームは、新しい独自のアプローチでこれらの問題に対処しようとしています。

1:World Bank Group: A New Dawn – Rethinking Sovereign ESG, 2021年5月発行

ユニバースの定義:

私たちの出発点は、サステナブルソブリン投資ユニバースを構築し、運用チームのESGが組み込まれたトップダウンの運用プロセスを用いて資本を配分することです。私たちは、国連の17の持続可能な開発目標(SDGs)をアンカーポイントとして使用し、それぞれに同等の重要性を持たせています。このように均等に重み付けすることで、個人的なバイアスがポートフォリオに影響を及ぼすことを防いでいます。SDGsは透明性が高く、独立したものであり、カバー範囲が広いことから、サステナビリティ課題の青写真として広く認知されています。

所得バイアス:

最大の課題の一つは、一人当たりの国民総所得に基づく富裕国が高いSDGsスコアを持つという所得バイアスです。SDGsスコアを額面通りに受け取ると、たとえ正しいことをしている国であっても、貧しい国に対する評価は厳しいものとなります。これは、歴史的な産業革命の恩恵を受けた国々に有利に働き、まだその恩恵を受けていない国々は不利になるということです。

この問題に対処するため、私たちは、国を高所得、高中所得、低中所得、低所得の4つの所得階層に分類し、同水準の国のSDGsの進捗を比較します。これにより、真に遅れをとっている国を特定し(これらの国は投資から除外)、各階層内のSDGsスコアのばらつきにより差別化を図ることができます。

サステナビリティ特性のさらなる強化:

私たちは、気候変動に対処するための明確で信頼できる戦略が必須であり、政府の政策文書に含まれるネットゼロの公約(私たちはこれを評価するために英国のシンクタンクEnergy and Climate Intelligence Unitが提供するデータを使用)が最低要件であると考えています。さらに、独立した情報ソースとして米国のNGO団体Freedom Houseを用いて、民主主義と政治的自由度の評価を行い、社会的基準として活用しています。

国際機関債が見落とされている:

ソブリン債券は国債に限定されるものではなく、見落とされがちなのが国際機関債です。特に、各地域の開発銀行は、何十年にもわたって持続可能な経済・社会開発のための資金を提供してきました。

次に進むべき道は?:

私たちは、ソブリン債券投資とサステナビリティに関する疑問や課題を認識し、この分野が継続的に発展していることを認識しています。1つのサステナビリティ基準によって全ての課題を解決することは想定していませんが、ESGを組み入れた明確で信頼できるフレームワークを開発する方法は存在しています。

---------------

アナスタシア・ペトラーキ

インベストメント・ダイレクター

MiFIDⅡ適合性評価の変更を理解すること:

2021年がサステナブルファイナンス開示規則(SFDR)の年であったとすれば、2022年は金融商品市場指令(MiFID)の年になります。EUのサステナブルファイナンス・パッケージの次の段階は、2022年8月にMiFID適合性評価において「サステナビリティ選好」が追加されることです。

MiFIDによれば、アドバイザーはプロダクトを推奨する前に適合性評価を実施しなければなりません。これには、顧客(知識、財務状況、投資目的など)を理解することが含まれます。そして、投資商品、その目標、リスク、リターン、コストなどを知ることも必要です。顧客のプロフィールや投資目標に基づいて、アドバイザーは「適切な」プロダクトを勧めることができるのです。

2022年8月から変わるのは、アドバイザーは、顧客がサステナビリティ選好を有しているかについて、追加的な検討を実施しなければならないということです。規則によると、顧客は、以下の3つの方法のうち1つまたは組み合わせてサステナビリティ選好を示すことができます。

- EUタクソノミーへのプロダクトの適合率

- SFDRが定義したサステナブル投資へのプロダクトへの配分比率

- 主要な悪影響(PAI)の考慮:投資が環境や社会に与える重大な悪影響を把握することを目的とした指標

投資可能なプロダクトの中に顧客のサステナビリティ選好に合致するものがない場合、そのプリファレンスが適合するように変わらない限り、プロダクトを販売することはできません。

その過程で、現実的な問題が発生します。

EUの様々な規制が発効する順番は、現状ではデータ・ギャップがあるため、そのプロセスに支障をきたすことになります。具体的には、タクソノミー整合性は、商品にとっては報告しづらく、アドバイザーにとっては使いづらいものです。また、2024年以降、企業によるPAIの報告が段階的に義務化されるため(企業サステナビリティ報告指令(CSRD))、PAIの報告にもギャップが生じるでしょう。

さらに複雑なのは、SFDRの「サステナブル投資」の定義は解釈の余地があるため、2つ目の選択肢で報告される数値の背後には異なるメソドロジーが存在するということです。

では、アドバイザーは何ができるのでしょうか。まず、実際のサステナビリティ選好に関する会話の前に、顧客にこれらすべてを説明する必要があります。おそらくリテール顧客は、これらの概念に馴染みがないため、異なる概念と何を捉えようとしているのかを理解させることが重要でしょう。

準備のために、アドバイザーは、利用可能なプロダクト、3つのオプションの報告内容、データのカバー範囲、異なる資産クラス、地域、セクター間におけるアプローチの違いなどについて詳しく調べる必要があるかもしれません。また、これらの3つの選択肢は、単独ではプロダクトの不完全なイメージしか得られず、プロダクトの投資目標、プロセス、サステナビリティ特性、追求するサステナビリティ目標(もしあれば)を把握できない可能性があることに留意する必要があります。

次の大きな問題は、顧客がどのように自らのサステナビリティ選好を表現し、それが規制の定義とどの程度近いのか、そしてプロダクト設計の特定の側面に対する好みがこのプロセスからわかるかどうか、です。

サステナビリティの規制については、まだまだ続きます。

2022年第2四半期

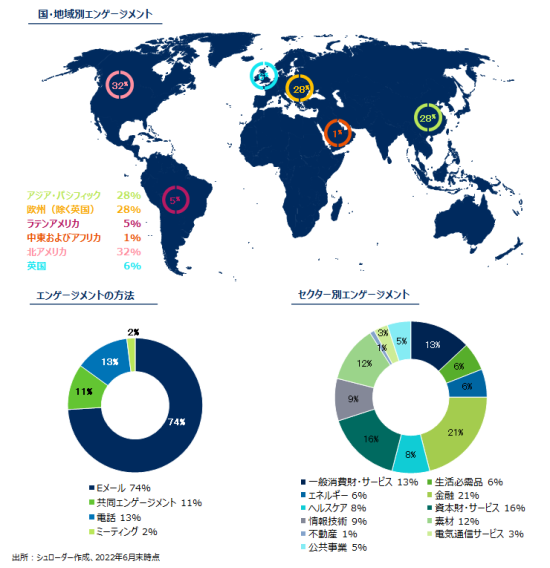

エンゲージメント

2022年第2四半期

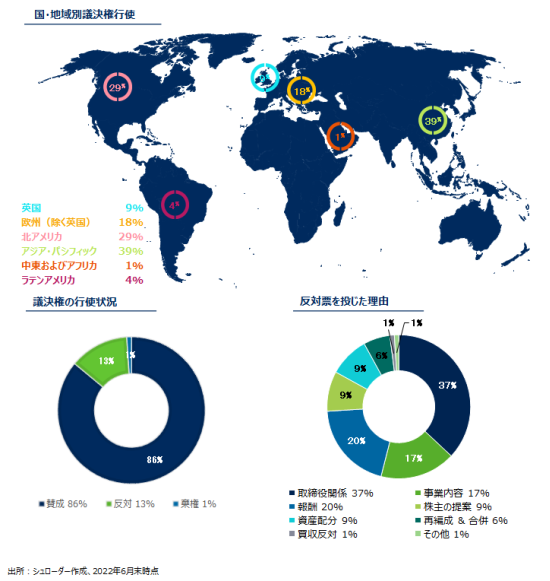

株主の議決権行使

弊社は、我々には株主の議決権を行使する義務があると考えています。従って、議案を評価した上で、株主に対する受託者責任のもと、議決権を行使します。シェアブロッキング等の理由により制限が設けられていない限り、全ての決議において投票しています。

今四半期は保有する企業が開催したうち約96%にあたる4151回の株主総会において議決権を行使しました。

2022年第2四半期

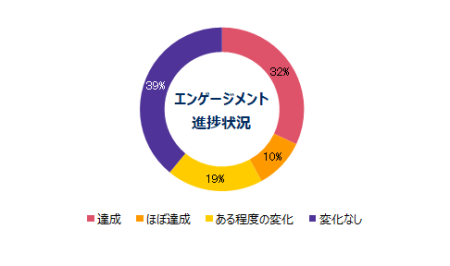

エンゲージメントの進捗状況

このセクションでは、1年前(今回の場合、2021年第2四半期)に企業へ行った提案に対しての進捗状況を 「達成」、「ほぼ達成」、「ある程度の変化」、「変化なし」、 「改善の必要なし」に分類することにより評価します。

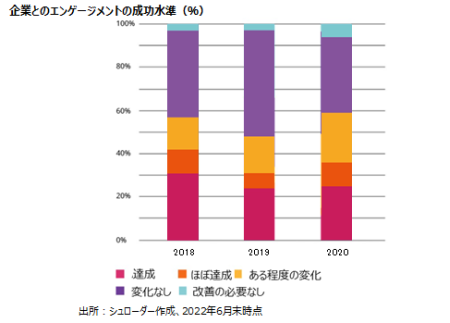

下図は、過去3年間における我々のエンゲージメントの有効性を示しています。我々の提案が実施されるまでには、時間を要すことが伺えます。従って通常、提案を行った12ヵ月後に評価を行い、その後に渡っても進捗を評価する形をとっています。

過去3年間における提案の有効性

以上の説明は、シュローダーESGチームのグローバルベースでの最近の活動実績を参考情報としてご紹介するものです。個別銘柄、業種、国、地域等についての言及は例示を目的とするものであり、当該個別銘柄等の購入、売却などいかなる投資推奨を目的とするものではありません。本レポートの利用者がこれらの情報に依拠したことによって発生した損害について、当社は一切の責任を負いません。また、当社が日本の投資家様向けに設定・運用するファンドでの個別の投資判断と必ずしも一致するものではありません。

【本資料に関するご留意事項】

- 本資料は、情報提供を目的として、シュローダー・インベストメント・マネージメント・リミテッド(以下、「作成者」といいます。)が作成した資料を、シュローダー・インベストメント・マネジメント株式会社(以下「弊社」といいます。)が和訳および編集したものであり、いかなる有価証券の売買の申し込み、その他勧誘を目的とするものではありません。英語原文と本資料の内容に相違がある場合には、原文が優先します。

- 本資料に示されている運用実績、データ等は過去のものであり、将来の投資成果等を示唆あるいは保証するものではありません。投資資産および投資によりもたらされる収益の価値は上方にも下方にも変動し、投資元本を毀損する場合があります。また外貨建て資産の場合は、為替レートの変動により投資価値が変動します。

- 本資料は、作成時点において弊社が信頼できると判断した情報に基づいて作成されておりますが、弊社はその内容の正確性あるいは完全性について、これを保証するものではありません。

- 本資料中に記載されたシュローダーの見解は、策定時点で知りうる範囲内の妥当な前提に基づく所見や展望を示すものであり、将来の動向や予測の実現を保証するものではありません。市場環境やその他の状況等によって将来予告なく変更する場合があります。

- 本資料中に個別銘柄についての言及がある場合は例示を目的とするものであり、当該個別銘柄等の購入、売却などいかなる投資推奨を目的とするものではありません。また当該銘柄の株価の上昇または下落等を示唆するものでもありません。

- 本資料に記載された予測値は、様々な仮定を元にした統計モデルにより導出された結果です。予測値は将来の経済や市場の要因に関する高い不確実性により変動し、将来の投資成果に影響を与える可能性があります。これらの予測値は、本資料使用時点における情報提供を目的とするものです。今後、経済や市場の状況が変化するのに伴い、予測値の前提となっている仮定が変わり、その結果予測値が大きく変動する場合があります。シュローダーは予測値、前提となる仮定、経済および市場状況の変化、予測モデルその他に関する変更や更新について情報提供を行う義務を有しません。

- 本資料中に含まれる第三者機関提供のデータは、データ提供者の同意なく再製、抽出、あるいは使用することが禁じられている場合があります。第三者機関提供データはいかなる保証も提供いたしません。第三者提供データに関して、本資料の作成者あるいは提供者はいかなる責任を負うものではありません。

- シュローダー/Schroders とは、シュローダー plcおよびシュローダー・グループに属する同社の子会社および関連会社等を意味します。

- 本資料を弊社の許諾なく複製、転用、配布することを禁じます。