有価証券報告書の人的資本開示において、施策と指標の関係性及び指標管理の開示は進むも、企業価値創造ストーリーを意識した開示の進捗はわずか

デロイト トーマツ グループ(本社:東京都千代田区、グループCEO:木村 研一、以下「デロイト トーマツ」)は役員報酬の実態や人的資本の開示の内容を分析するために、TOPIX100構成銘柄企業(99社)を対象に「有価証券報告書における開示実態調査2024」を実施しました。本調査結果からは、役員報酬にESG要素を反映する企業は74%となり、米国企業(S&P500銘柄の時価総額上位100社)の割合を超えたこと、人事施策と開示指標や進捗状況との関係性を明確化する企業は増えているものの、経営戦略と紐づけた価値創造ストーリーを開示できている企業は限定的であることなどが明らかになりました。

1.役員報酬実態調査

①98%の企業がインセンティブを導入。業績評価指標は長期インセンティブにおけるTSR(株主総利回り)の採用が増加

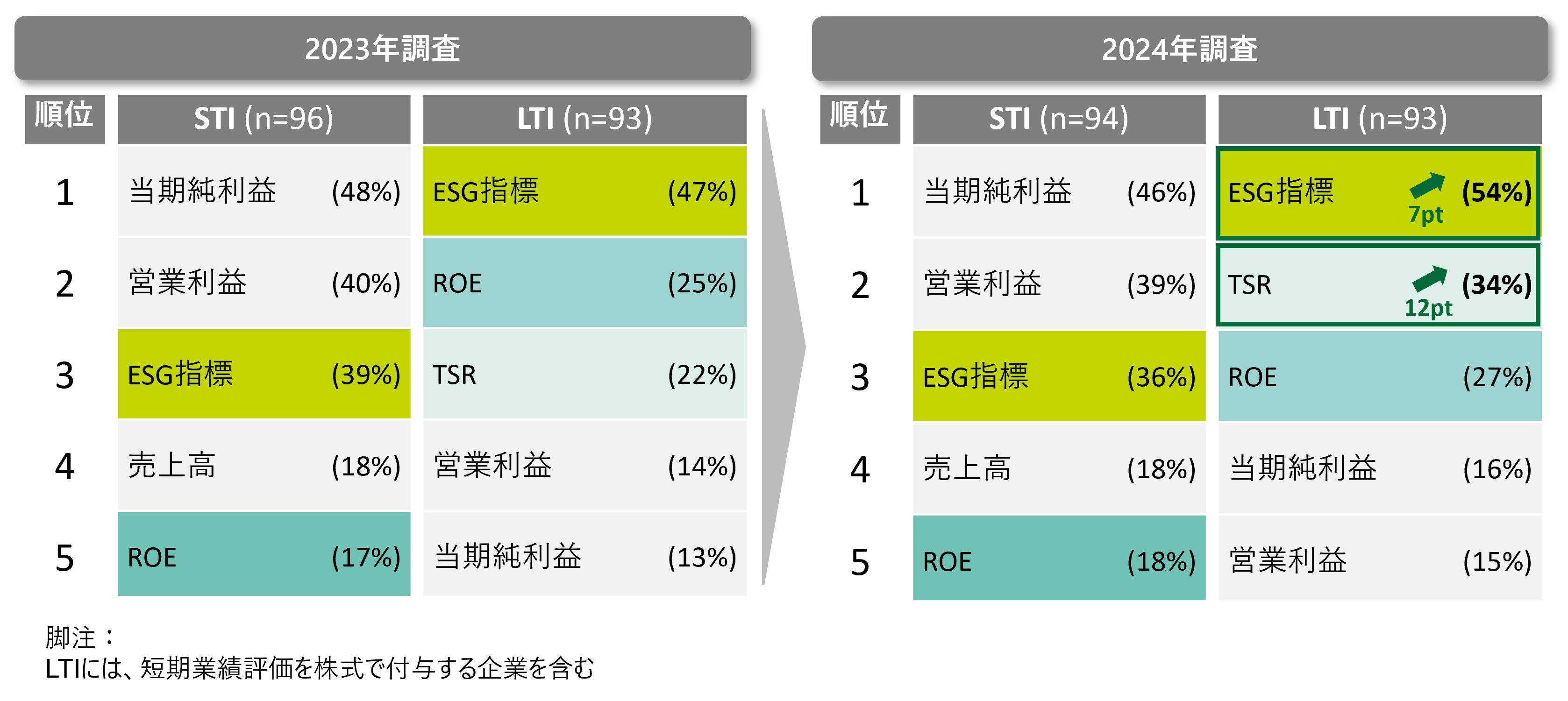

役員へのインセンティブ導入状況について、98%の企業が短期インセンティブ(以下、「STI」)もしくは長期インセンティブ(以下、「LTI」)のいずれかを導入していることが分かった(STI:95%、LTI:94%)。STIに紐づく業績指標の内容やその採用企業割合は、昨年(2023年調査)から大きな違いはみられず、引き続き収益性指標の採用割合が高くなっている。また、LTIとの連動が最も多かった「ESG指標」(54%)は、昨年の47%から7ポイント増加しており、サステナビリティ経営における役員のコミットメントがより強く求められているといえる。昨年は「ESG指標」に続く指標が「ROE(自己資本利益率)」となっていたが、2024年調査では「TSR(株主総利回り)」(34%)採用企業が12ポイント増加し、「ROE」(27%)の導入率を超えた。「資本効率と株価を意識した経営の実現に向けた対応(東京証券取引所)」を受け、ROEにみる資本効率性にも注目が集まっているが、海外では投資家を意識した業績連動報酬の指標としてTSRが一般的に活用されることが多い。日本でも海外の投資家・株主を意識した報酬設計が浸透し、TSRの採用が増加してきていると考えられる。(図1-1)

図1-1業績評価指標TOP5(目標管理指標を除く)

②米国を上回る74%の企業がESG要素を役員報酬に反映

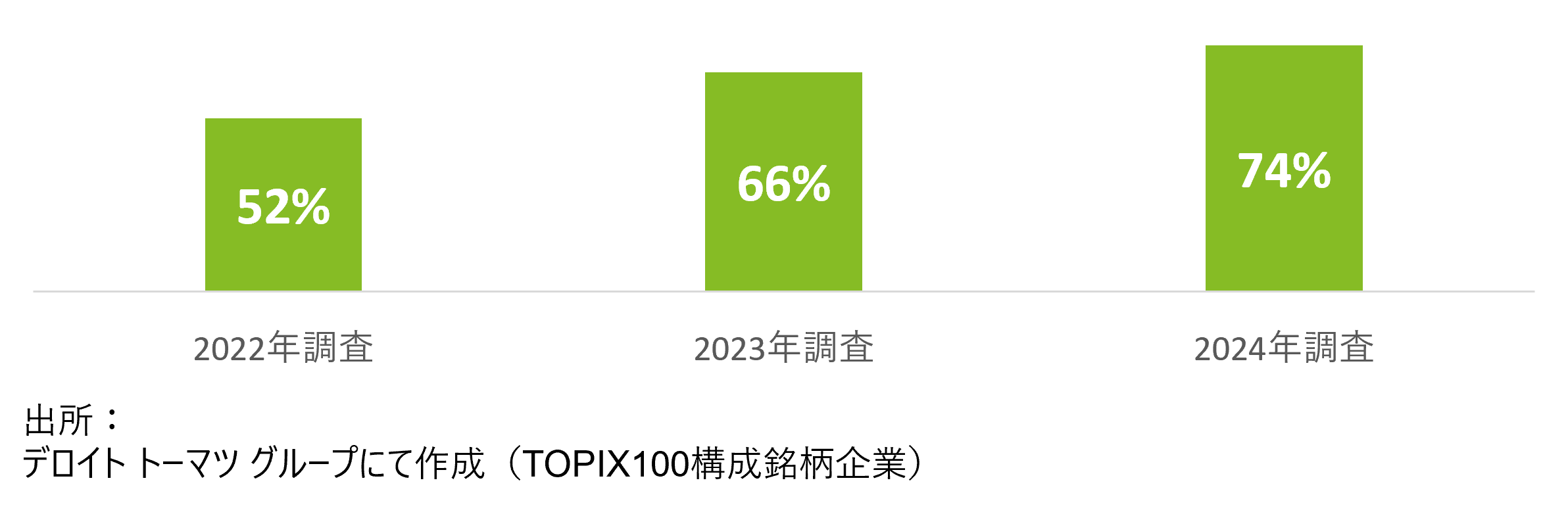

ESG要素を役員報酬に反映させる(目標管理指標の中でESGを取り入れるケースを含む)企業の割合は74%で、2022年調査の52%、昨年調査の66%から右肩上がりとなった(図1-2)。政府や投資家からサステナビリティに対する取り組み要請が続いていることで、日本企業による役員報酬へのESG連動が短期間で進んでいる。

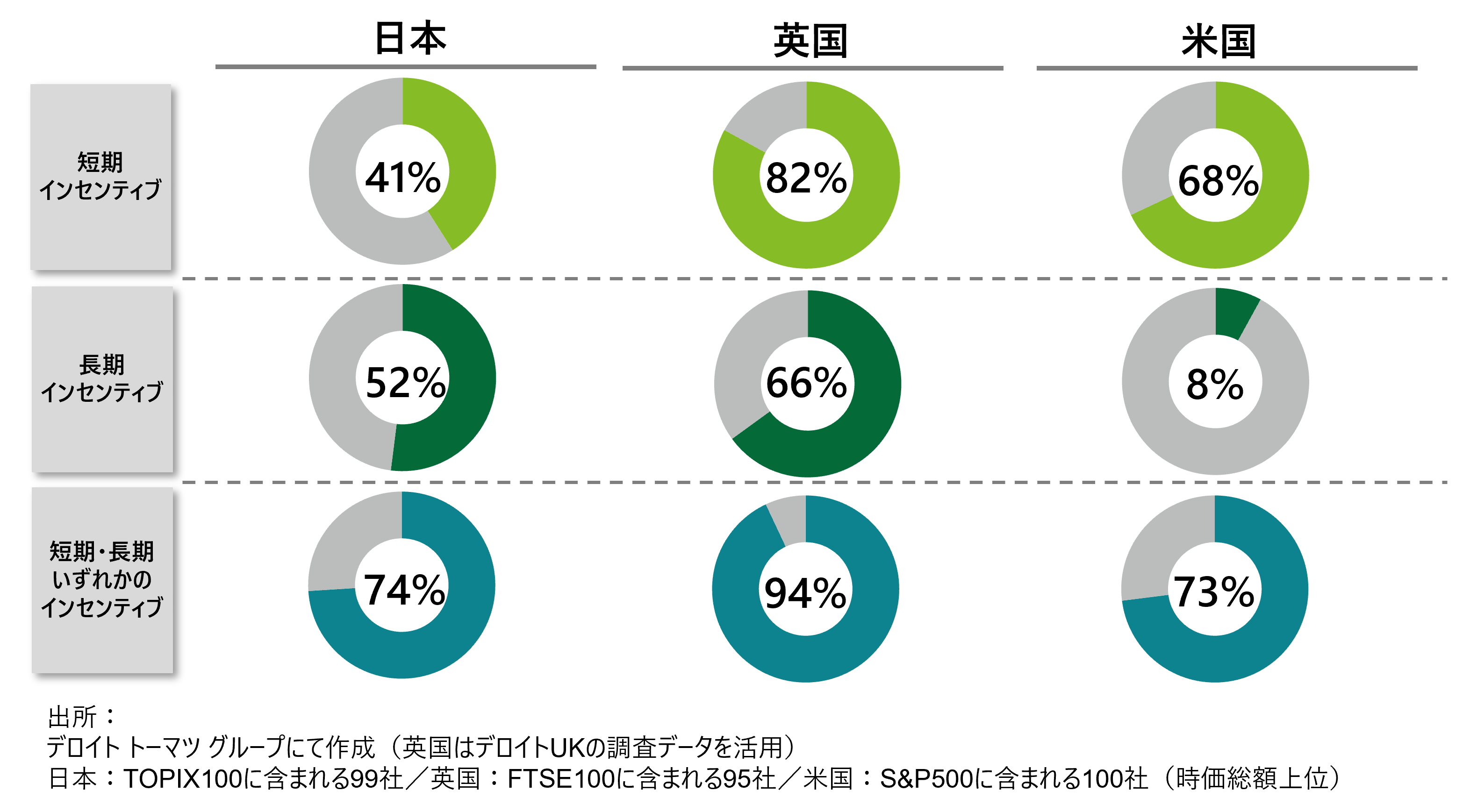

海外(英国・米国)企業の状況をみると、ESG要素を報酬に反映する日本企業の割合(74%)は依然英国企業(FTSE100に含まれる95社)(94%)を下回るものの、米国企業(S&P500銘柄の時価総額上位100社)(73%)をわずかに上回った(図1-3)。英国では昨年調査で既に93%の企業がESG要素を報酬に連動させており、検討が落ち着き始めた状況であることがうかがえる。

図1-2業績連動報酬にESGを反映させる企業割合(日本時系列)

図1-3業績連動報酬にESG要素を反映させる企業割合(日英米比較)

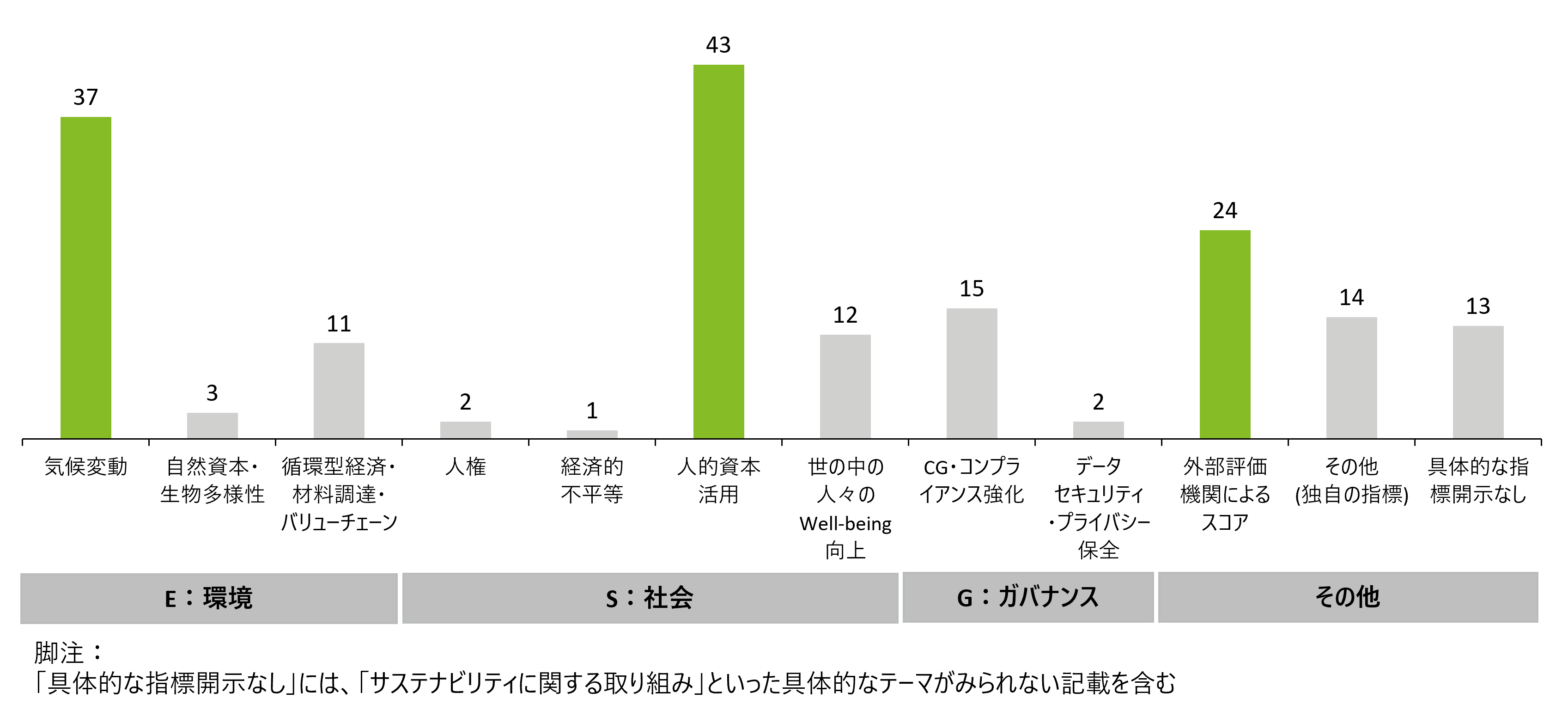

日本企業(短期もしくは長期インセンティブのいずれかにESG要素を紐づける73社)が採用するESG指標としては、「人的資本活用」(43社)及び「気候変動」(37社)に関するものが目立ち、サステナビリティの取り組みとして先行するテーマが役員報酬にも積極的に連動されていた(図1-4)。人的資本活用に関する指標の内容は、「社員エンゲージメントスコア」や「女性取締役・管理職比率」、「デジタルプロフェッショナル人材人数」と様々であった。また、気候変動に関する指標の内容は、「温室効果ガスの排出量」といった定量的な指標の他、「脱炭素社会に向けたグループ行動計画」といった取り組みの進捗を評価するケースもみられた。その他、「外部評価機関によるスコア」を採用する企業もあった(24社)。社内で適切なデータが得られない場合のデータ担保や、客観的な第三者評価を活用することを目的としているとみられる。

図1-4業績連動報酬に連動されるESG要素(企業数)

2.人的資本開示調査

①人事施策と指標の整理や進捗の可視化は進むも、価値創造ストーリーの充実度には課題

人的資本を起点にした企業の価値創造ストーリー構築の取り組みが、どの程度実施されているか明らかにするため、価値創造ストーリーの具体化に必要な「経営戦略と人材戦略の連動」「人事施策と指標・目標との連動」について、計4つのポイント【A~D】から、開示内容を分析した。

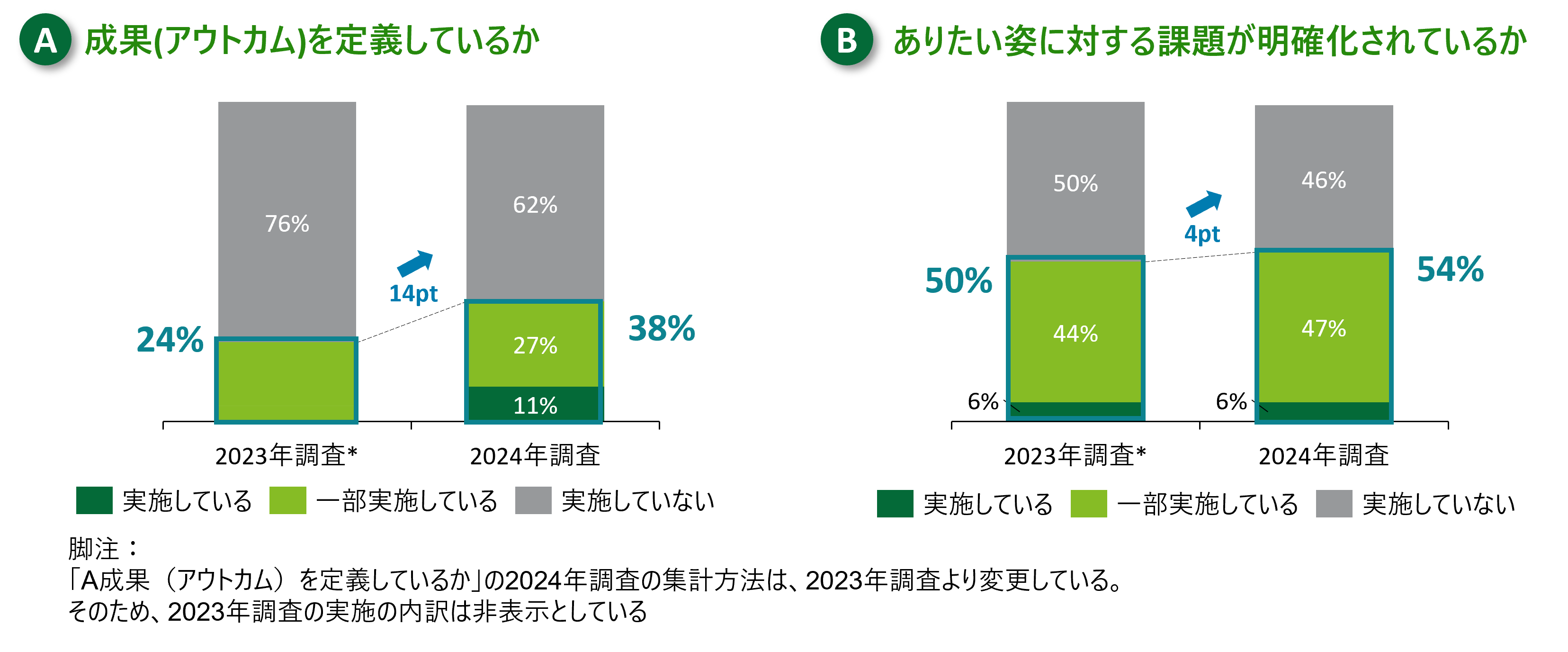

<経営戦略と人材戦略の連動>(図2-1)

A. 人的資本投資を通じて創出する成果(アウトカム)を定義しているか

- アウトカムを定義(実施)している企業は11%、一部実施している企業は27%だった

- 「企業の発展には人的資本が重要である。そのため人的資本の最大化を目指す」といった記載にとどまり、人的資本経営を意識していることは感じ取れるものの、自社のビジネスモデルや課題に応じたアウトカムが不明瞭な企業がまだ多い

B. 経営を見据えたありたい姿に対する課題が明確化されているか

- ありたい姿及び現状の課題の双方の記述を実施している企業は6%、いずれかの開示にとどまっている(一部実施している)企業は47%で、昨年から大きな変化はみられなかった

- ありたい姿が定義されている場合でも、施策レベルなのか、戦略レベルなのか、ありたい姿の基準は企業によって様々だった。経営計画でなく、自社理念や経営ポリシーに基づいてありたい姿を定めている企業もみられた

図2-1経営戦略と人材戦略の連動を伝えるために必要なポイントを実施している企業の割合

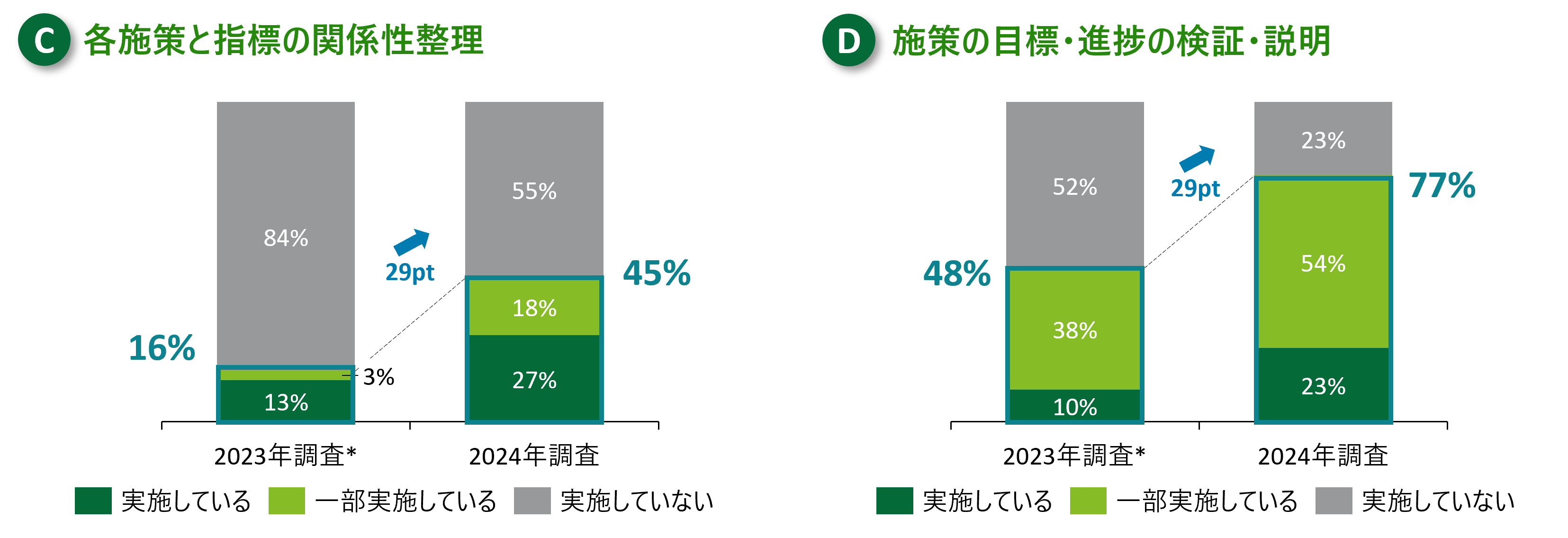

<人事施策と指標・目標との連動>(図2-2)

C. 各施策と指標の関係性が整理されているか

- 施策と指標の関係性を整理する企業(一部実施含む)は、昨年の16%から45%へ増加した。人的資本に関する指標を、ただ「指標・目標」欄で開示するのではなく、施策とのつながりを意識し、取り組みと結果を体系的に結ぶ等、工夫が図られた企業があった

- 一方、唐突に指標だけが「指標・目標」欄で開示されていたり、あらゆる指標を開示して施策との関係が不明瞭になっていたりする企業も引き続き一定数みられた(55%)

D. 指標を活用し、各施策の進捗状況の検証・説明がされているか

- 目標や、経年推移等による重点施策の進捗を検証・説明している企業(一部実施含む)は昨年の48%から77%へ増加した。指標開示が強化される中で、データの蓄積・整備が進んでいるといえる

図2-2人事施策と指標・目標の連動を伝えるために必要なポイントを実施している企業の割合

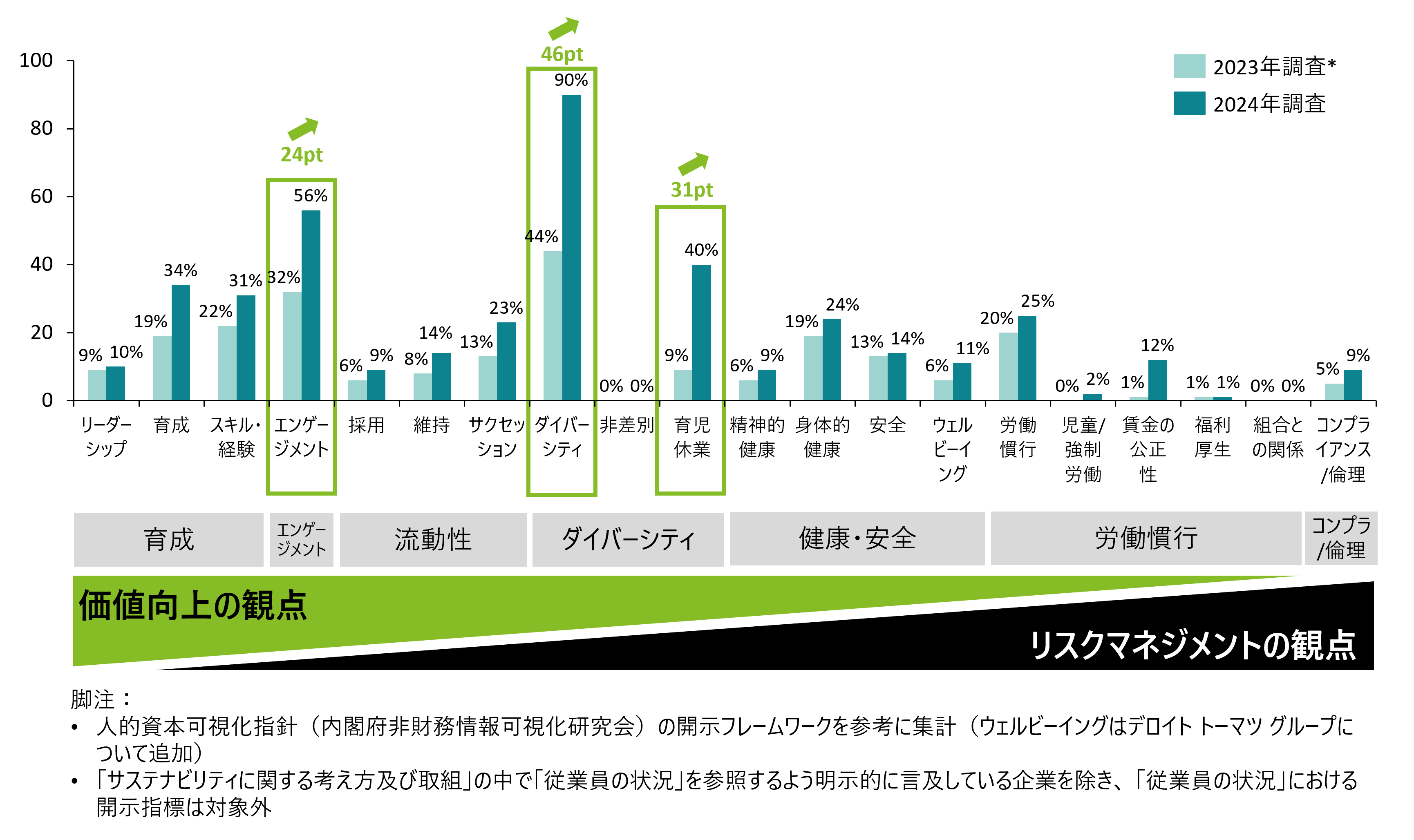

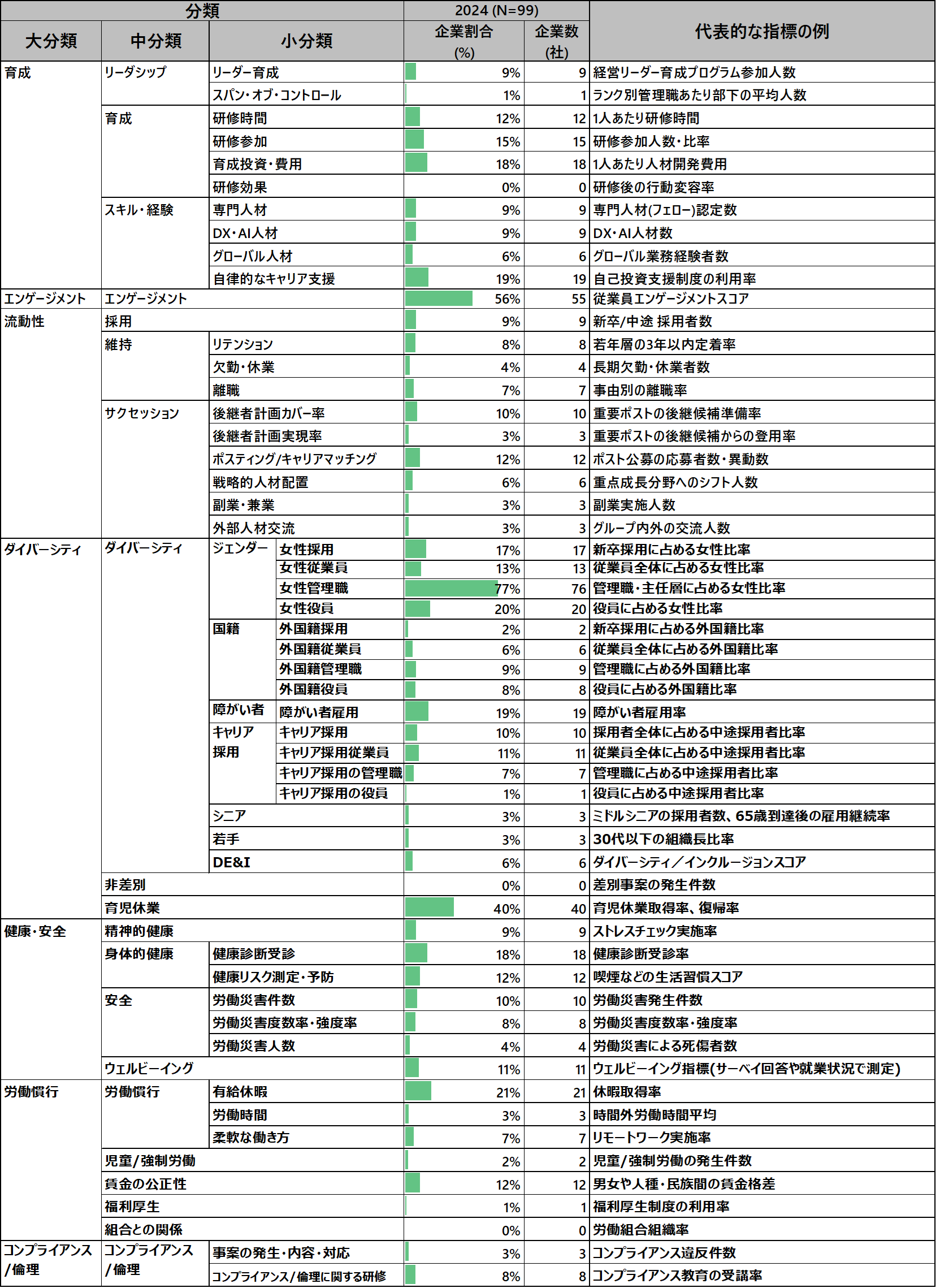

②開示指標では価値向上観点の指標が多く、リスクマネジメント観点の指標は少ない傾向に

各社が開示した人的資本に係る指標を、「人的資本可視化指針(内閣府)」の分類を参考に集計し、傾向を分析した(図2-3/2-4)

開示された指標は、「ダイバーシティ」(90%)、次いで「エンゲージメント」(56%)に関するものが多かった。ダイバーシティの詳細をみると、有価証券報告書の「従業員の状況」欄にて開示が義務付けられた「女性管理職」(77%)が圧倒的に多かった。「国籍」、「キャリア採用」などの指標開示は「ジェンダー」よりも少なかった

人材育成に関する方針に関する指標としては、「育成」(34%)、「スキル・経験」(31%)の他、「サクセッション」(23%)もみられた。自律的に学習できる機会・仕組みの提供や研修を通じてスキルを向上させ、キャリアシフトを図ったり、重点的な事業領域に配置させたりする例がみられた

リスクマネジメントに関連する「健康・安全」「労働慣行」「コンプライアンス/倫理」については、現在の人事管理業務で測定していると推測される指標(休暇取得率や健康診断受診率)の開示が多かった。一方、国際的に重視されるテーマである「児童/強制労働」や「賃金の公正性」に関する指標を開示するケースは比較的少なかった

図2-3開示指標の傾向(大・中分類)

調査結果へのコメント

デロイト トーマツ グループ パートナー 今野 靖秀

今回の調査結果からは、TOPIX100構成銘柄という日本を代表する企業群において、サステナビリティ(ESG)に関する取り組みや株主価値そのものを経営陣の評価と紐づける割合が増加していることが明らかになった。戦略や施策は立派でも、その結果や進捗が経営陣のインセンティブに跳ね返らないのであれば、結果にコミットするモチベーションが生まれない。この観点で、ESG指標と経営陣の評価への反映する取り組みが経年で進展しつつある点は評価できる。サステナビリティテーマが広がりをみせる中、全てのテーマに全力で経営陣が取り組むには限界がある。自社のマテリアリティを分析・特定した上で、重要度に応じた役員報酬への連動を検討していくことが重要だ。また、サステナビリティに関する取り組みの目標が企業価値向上、ひいては株主価値向上であることを踏まえると、TSRやEPS(1株あたり利益)といった指標と報酬との連動は、より多くの企業で導入されるべきである。

人的資本開示に関しては、2023年3月期より有価証券報告書において「戦略」及び「指標・目標」の開示が義務化されたことから、2年目となる今回の開示では各社の人的資本経営に係る独自のストーリーに触れられることを期待していた。しかし、人事施策と指標の体系的な整理や進捗の可視化は進んでいるものの、戦略の開示において価値創造ストーリーを十分に意識した記載をしている企業は限定的であった。人的資本可視化指針では、経営戦略と人材戦略の統合的なストーリーを構築することを求めているが、法定開示となる有価証券報告書では最低限の取り組み方針の記載にとどめ(リソース的にとどめざるを得なかった場合も含む)、任意開示の統合報告書等との書き分けを行ったことが要因と考えられる。有価証券報告書での開示も強化されてきているが、どの企業でも対応していることのみを開示しても、その企業独自の強みは見えにくい。企業価値創造に向け、自社でどのような戦略(価値創造パス)を描き、人事施策がどのような効果をもたらしているか、ストーリーを意識した開示の発展が引き続き期待される。

調査概要

・調査期間

2024年6月~2024年7月

・調査目的

持続的な企業価値向上に向けたTOPIX100構成銘柄企業の最新の取り組み状況を、有価証券報告書を用いて役員報酬及び人的資本の観点から調査し、現在の日本企業の立ち位置を把握するとともに、今後の取り組みに向けた洞察をまとめる

・調査内容

①役員報酬実態調査

「役員の報酬等」にて開示される役員の報酬制度、構成、業績評価指標等

②人的資本開示調査

「サステナビリティに関する考え方及び取組」にて開示される人的資本に関する戦略及び指標・目標の開示状況・内容

・調査対象企業

2024年3月31日時点のTOPIX100構成銘柄(99社)

※ 集計結果を四捨五入して表示しており、数値の合計が100%にならない場合がある

* 2023年調査出所:デロイト トーマツ グループ「有価証券報告書における開示実態調査2023」

- 価値創造ストーリーの充実度:TOPIX100構成銘柄のうち2023年3月期決算企業の82社が対象

- 開示指標の傾向:TOPIX100構成銘柄のうち2023年3月期決算企業82社+2022年12月期決算かつ人的資本に関する指標・目標を先行開示する3社、計85社が対象

- 役員報酬実態調査:TOPIX100構成銘柄企業の100社が対象