世界の個人投資家の約9割がサステナブル投資を行う一方、日本では56%、

日本の投資家の3割以上が「サステナブル投資は高いリターンを見込めない」

シュローダー(本社:英国 ロンドン)は、個人投資家の投資動向や投資意識を把握することを目的に「シュローダー・グローバル投資家意識調査2022」を実施しました。本調査は、世界33の国/地域の2万3,000人(うち日本1,000人)を超える投資家を対象に、オンラインで行いました。

調査結果は、3つのテーマに分けて発表する予定です。個人投資家の力と自信に注目した第一弾に続く今回は、サステナブル投資をテーマに調査結果をまとめています。

本調査結果からは、世界の個人投資家の9割近くがサステナブル投資を行っている一方で、日本の投資家では56%にとどまっていることがわかりました。日本では高いリターンが見込めないという理由でサステナブル投資に魅力を感じていない個人投資家が多くいることも明らかになっています。また、投資家はサステナブル投資に透明性を求めており、サステナブル投資の拡大には情報提供や開示が重要であることもわかりました。

一方で、日本を含む世界の投資家は、投資を通じて幅広い社会課題に対してプラスの影響を及ぼしたいと考えていることも示されました。

※グラフや本文中の値は四捨五入して表示しています。各調査データの詳細はこちらをご参照ください

<調査結果概要>

サステナブル投資を行う日本の投資家は56%、世界全体を大きく下回る

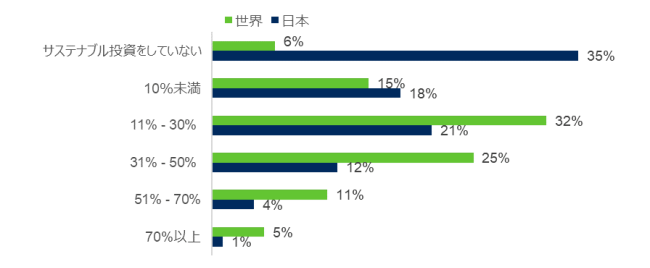

世界の投資家に運用資産全体のうちサステナブル投資への投資割合を尋ねたところ、88%の投資家がサステナブル投資を行っていることがわかりました。うち16%の投資家は運用資産の半分以上がサステナブル投資と回答しました。サステナブル投資を行っていない投資家は6%でした。(図1)

一方、日本の投資家では、半分以上(56%)の投資家がサステナブル投資を行っているものの、サステナブル投資を行っていない投資家が35%と世界全体を大きく上回りました。

図1:サステナブル投資が運用資産全体に占める割合

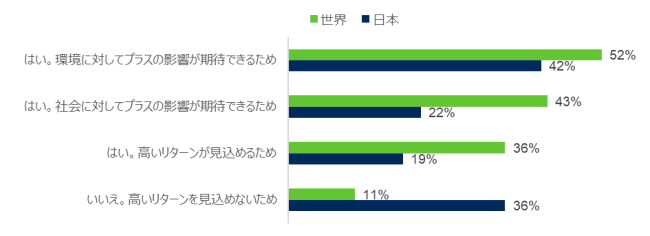

サステナブル投資のリターンに対し、日本と世界の投資家の見方には差

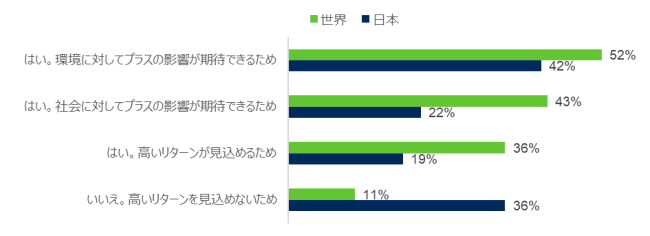

世界の投資家にサステナブル投資(ファンド)に魅力を感じるか尋ねたところ、半数以上(52%)が「環境に対してプラスの影響が期待できるため魅力を感じる」と回答しました。「社会に対するプラスの影響(43%)」や「高いリターン(36%)」を挙げる投資家も見られました。一方で、「高いリターンを見込めない」を理由に魅力を感じないと回答した投資家は11%でした。(図2)

日本の投資家では、42%が「環境に対してプラスの影響が期待できるため」、魅力を感じると回答しましたが、「社会に対するプラスの影響(22%)」や「高いリターン(19%)」を魅力として挙げる投資家の割合は世界の投資家を大きく下回りました。逆に、「高いリターンを見込めない」ことからサステナブル投資に魅力を感じない投資家の割合は36%と、世界全体を大きく上回りました。

図2:サステナブルファンドに魅力を感じるか?(複数回答可)

※「はい」と「いいえ」は同時回答不可

※「はい」と「いいえ」は同時回答不可

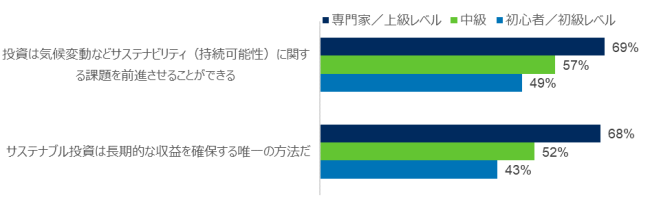

投資知識レベルの高い投資家ほどサステナブル投資の役割に期待

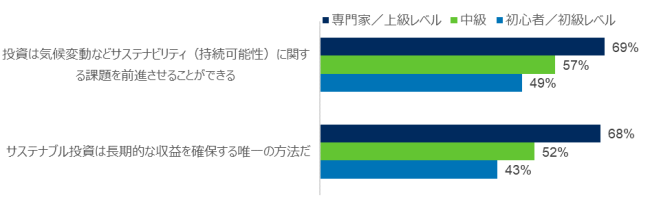

「投資は気候変動などサステナビリティ(持続可能性)に関する課題を前進させることができる」に対して「同意する*」と答えた世界の投資家の割合を投資知識レベル別(自己申告)に見たところ、「専門家/上級レベル」の投資家では69%、中級レベルでは57%、初心者/初級レベル」では49%と、投資知識レベルの高い投資家ほど、投資がサステナビリティに対して果たす役割に期待していることがわかりました。また、「サステナブル投資は長期的な収益を確保する唯一の方法だ」への回答にも同じ傾向が見られました(図3)。

図3:次の記述にどの程度同意するか?(世界、投資知識レベル別)

*

「強く同意する」と「同意する」の合計。

リターンとサステナビリティの両立を目指すファンドが人気

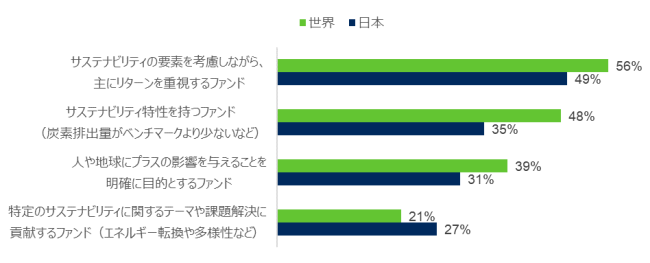

世界の投資家に投資したいサステナブルファンドを尋ねたところ、「サステナビリティの要素を考慮しながら、主にリターンを重視するファンド」と回答した投資家が日本、世界ともに最も多くの割合を占めました(図4)。

図4:投資したいサステナブルファンド(複数回答可)

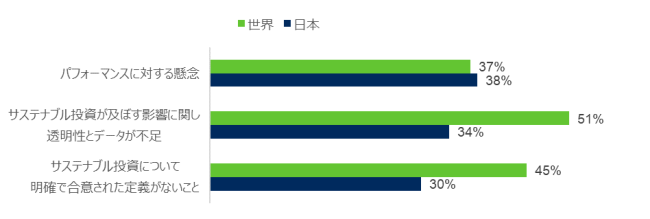

日本の投資家がもつサステナブル投資に対する一番の懸念はパフォーマンス

サステナブル投資を躊躇する要因を尋ねたところ、日本の投資家では「パフォーマンスに対する懸念(38%)」が最も高い割合を占め、「サステナブル投資がおよぼす影響に関し透明性とデータが不足(34%)」、「サステナブル投資について、明確で合意を得た定義がないこと(30%)」が続きました。(図5)

世界全体で見ても上位3つの要因は日本と共通でしたが、「サステナブル投資がおよぼす影響に関し透明性とデータが不足(51%)」、「サステナブル投資について、明確で合意を得た定義がないこと(45%)」が「パフォーマンスに対する懸念(37%)」を上回りました。

図5:日本の投資家がサステナブル投資を躊躇する要因、上位3つ(複数回答可)

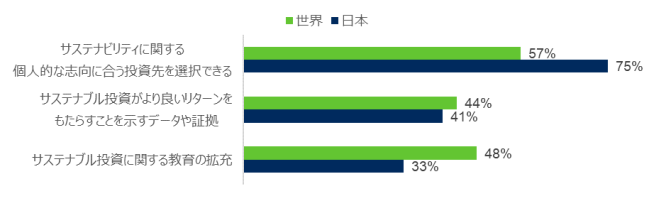

日本の投資家はサステナブル投資において、個人的な志向に合うことを重視

何がサステナブル投資を増やす要因になるかを尋ねたところ、日本、世界の投資家ともに、「サステナビリティに関する個人的な志向に合う投資先を選択できる」が最も多く、特に、日本の投資家では75%と、世界(57%)と比較して大幅に高い結果となりました。これに「サステナブル投資がより良いリターンをもたらすことを示すデータや証拠」(41%)、「サステナブル投資に関する教育の拡充」(33%)が続きました。(図6)

図6:日本の投資家がサステナブル投資を増やす要因、上位3つ(複数回答可)

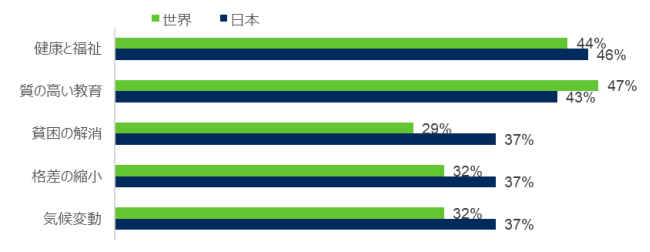

投資家は投資を通じた、健康と福祉や企業の人的資本管理に関する課題解決を意図している

日本の投資家は、投資を通じて、「健康と福祉」(46%)や「質の高い教育」(43%)にプラスの影響を及ぼしたいと考える割合が高いことがわかりました。「貧困の解消」、「格差の縮小」、「気候変動」(それぞれ37%)がそれに続きました。(図7)

世界全体では、「質の高い教育」(47%)、「健康と福祉」(44%)に続いて「安全な水と衛生」(39%)、「飢餓の撲滅」(34%)、「気候変動」(32%)が上位を占めました。

図7:日本の投資家が投資によってプラスの影響を及ぼしたいと考える5つの分野

※上位3つを選択、その合計値。

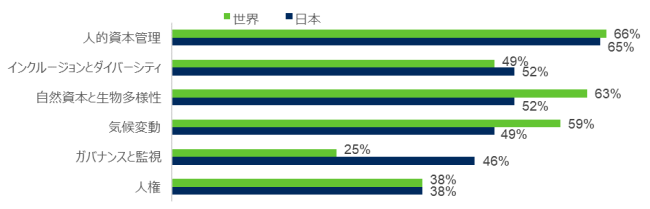

また、企業に働きかけを行う上で重要な課題を尋ねたところ、日本の投資家の65%、世界の投資家の66%が「人的資本管理」が重要と回答しました。「インクルージョンとダイバーシティ」を挙げる日本の投資家も50%を超え、多くの投資家が重視する課題であることが示されました。(図8)

図8:投資家が企業に働きかけを行う上で重要と考える課題

※6つの選択肢をランク付けし、3位までを合計

シュローダー サステナブル投資グローバル・ヘッド アンドリュー・ハワードのコメント:

「今年の調査結果でも、引き続き環境問題は個人投資家がサステナブル投資を行う主な理由の一つであることが確認されました。しかし、「ESG」の「S(社会)」は忘れてはならないもので、人的資本、教育、平等も優先事項の上位に挙げられました。」

「金融教育は、より多くの資金がサステナブル投資に向かうために重要な要素です。私たちの調査から、投資家が助言や明確さを求めていることは明らかです。投資商品とそれが社会や環境に対してどのような影響を及ぼすかについて理解が深まるほど、サステナブル投資へ向かう資金は増加するはずです。」

「これを踏まえ、シュローダーは四半期ごとにレポートを作成し、サステナビリティに関する最新情報を提供しています。これらのレポートは、ESG要素を運用プロセスに組み込むというシュローダーのコミットメントを示すものです。」

シュローダー・インベストメント・マネジメント株式会社 投資信託営業部長 堀本亜紀子のコメント:

「今回の調査で、日本と世界ではサステナブル投資に対する意識に大きな差があることが明確になりました。サステナブル投資は気候変動など社会課題の克服に役立つだけでなく、投資家の長期的なリターンに資するものである、ということを実績で証明していく必要があるでしょう。」

「『ウォッシング』と呼ばれる見せかけだけのESGやサステナビリティが問題視されていることもあり、情報開示は重要な鍵となります。データの開示が進み投資家が自分にあった投資商品を選択できるようになることも重要です。お客様が適切な意思決定を行えるよう、情報提供を含むサポートを継続してまいりたいと考えています。」

【調査の概要】

世界33の国/地域の2万3,950人(うち日本1,000人)の個人投資家を対象とした独自のオンライン調査。調査期間は2022年2月18日~4月7日。今後12カ月間で1万ユーロ(またはそれに相当する額)以上を投資する予定があり、過去10年間に何らかの投資行動をとった方を「投資家」と定義。

以上

■シュローダー・グループのESGの取組み

「質の高いコーポレートガバナンス体制を確立し、本業を通じて、環境や社会の変化および課題解決に対応する企業は、長期的に企業価値の向上と持続的成長が期待できる」という考えのもと、シュローダーは20年以上、ESGの要素を取り込んだ運用を実践しています。

ESGの観点を加味した運用を通じて、社会や環境にインパクトを与える真の企業価値向上を促すと同時に、社会や経済全体の利益となり、投資収益の拡大にも繋がることを目指しています。

■シュローダー・グループの概要

シュローダー・グループは、資産運用サービスを通じてよりよい未来への貢献を目指す、英国屈指の独立系資産運用グループです。ロンドン証券取引所に上場しています。1804年の創業以来200年以上にわたり、年金基金から機関投資家、個人投資家まで、世界の投資家に、長期的な視点に立ち幅広い投資ソリューションを提供しています。現在、運用資産総額は約128兆円*に上ります。

日本とのかかわりは古く、1870年(明治3年)、日本初の鉄道敷設のために日本政府が初めて発行した国債の主幹事を、シュローダーが務めたことにさかのぼります。1974年には東京事務所を開設し、日本における事業の本格的な第一歩を踏み出しました。幅広い資産運用サービスを提供する現在も日本株式運用を事業の中核の一つに据え、約150年前と同様、日本の未来への投資を通じて歴史を紡いでいます。

※2022年6月末現在。*

7,734億英ポンド、1英ポンド=164.98円換算。

※本資料におけるシュローダー・グループとは、シュローダーplcを直接もしくは間接的に親会社とする会社などを言います。