シュローダーエコノミストチーム(以下、エコノミストチーム)が注視する指標のうち約40%の指標が米国経済の景気後退を示唆しています。さらに、米国における景気後退は世界経済に重大な影響を及ぼす可能性があります。

ティナ・フォング

ストラテジスト

サイモン・キーン

株式スペシャリスト

米国債券市場における、2年国債利回りと10年国債利回りの間での急速なイールドカーブのフラット化は、景気後退懸念に関する議論を加速させました。さらには、景気後退を予測するうえで、2-10年利回り間における逆イールド(2年国債利回りが10年国債利回りを上回っている状態)の議論が過熱化しています。

他の投資家同様、エコノミストチームでもイールドカーブの形状を注視しています。また、足元で逆イールドの関係になっている2-10年国債利回り以外の期間にも着目し、米国経済に対する影響の分析に努めています。米国は世界経済の中心であるため、エコノミストチームは特に米国経済に焦点を当てています。

その他にも、経済の健全性を測定する複数の「マクロ指標」に対しても目を向け、エコノミストチームの分析に役立てています。エコノミストチームは、約20種類のマクロ指標から構成される 「シュローダー・リセッション・ダッシュボード」を用いて、分析に活用しています。

一種類のマクロ指標を単体で分析することに比べ、このツールを活用することによって景気後退へのリスクをより幅広い観点から観察することができます。

「赤信号」を灯す多数の指標

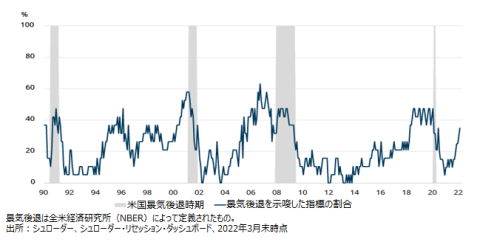

次ページのチャート(図表1)は、景気後退への懸念を示す経済指標の数が昨年末に比べて急激に増加していることを示しています。マクロ経済指標と金融市場指標を含む、35%(20分の7)の指標が、米国経済が景気後退局面を迎えることを示唆しています。

歴史的には、これらの指標のうち40%以上が景気後退シグナルを出した際に、米国経済は実際に景気後退を経験してきました。しかしながら、1995年に関しては、米国経済成長率が確かに鈍化したものの、景気後退は免れました。

米国経済はこれまで世界経済を牽引してきました。その存在から、世界経済の見通しを立てる際に、米国経済が最も影響を与える要因となる場合がほとんどです。米国経済は世界経済の4分の1以上を占めており、その寄与度は未だに最も高いです。

図表1:上昇する米国経済景気後退のリスク

エコノミストチームは、シュローダーマルチアセット運用チーム(以下、当運用チーム)の専門知識を活用して、シュローダー・リセッション・ダッシュボードを作成しました。当運用チームは、幅広い資産クラス、地域、戦略を担当する世界中のプロフェッショナル約100名から構成されています。

加えて、英調査会社であるアブソリュート・ストラテジー・リサーチ社によって裏付けられた方法も、シュローダー・リセッション・ダッシュボードの作成に活用しました。

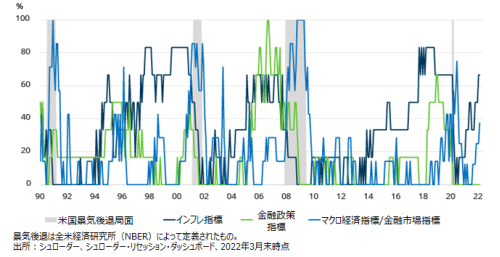

図表2:シュローダー・リセッション・ダッシュボード

経済活動は拡大期と後退期を交互に繰り返し、拡大縮小の一周期は「経済サイクル」と呼ばれます。エコノミストチームは、20種類の指標を3つのカテゴリーに分類し、足元の経済活動が周期内のどの期間に当てはまるか確認することに活かしています。

3つのカテゴリーとは、「インフレ指標」「金融政策指標」「マクロ経済指標/金融市場指標」です。これらは論理的順序に基づいて分類されています。

- インフレ指標:米国内における経済活動がフル稼働の状況であり過熱感があることを示す、早期の警告シグナルとして機能します。これらの指標は、景気後退局面に入る約15-24か月前に警告を発する傾向があります。

- 金融政策指標:米国内でインフレーション圧力が高まると、米連邦準備制度理事会(FRB)は金融引き締め政策を実施します。これらの指標は、FRBによる政策金利引き上げ後に影響を受けます。金融政策指標は、景気後退に陥る約5-13か月前に警告シグナルを発する傾向があります。

- マクロ経済/金融市場指標:金利上昇は、時には経済活動に対する負担となり、市場心理の悪化に繋がります。これらの指標は最も遅れて反応する傾向があり、景気後退が起こる約一か月前に警告シグナルを発する傾向があります。

警告を出すインフレ指標

但し、常に例外が発生する可能性はあります。直近では、VIX指数において例外が見られています。VIX指数とは株式市場のボラティリティを示しており、この指数はウクライナ情勢によって揺さぶりを受ける状況が続いています。

(最も遅れて反応するはずである)金融市場指標のVIX指数は足元で警告サインを出していますが、これは必ずしも米国経済が即座に後退することを示しているとは限りません。地政学的リスクの不透明感が高まっていることを示唆しています。

一方で、早期に反応するインフレ指標のほとんど(エコノミストチームが注視する指標の3分の2に相当)が景気後退局面入りを示唆しています。そして、以下のチャート(図表3)が示すように、これは歴史的にみて高い水準となっています。

図表3:景気後退を警告している過半数のインフレ指標

インフレ指標は、今後15-24か月の間に起こる景気後退を警告しています。そして、これらの指標によると、米国経済に対する見通しは悲観的なものです。

市場では、今後数か月の間にFRBがさらに政策金利を引き上げることが予測されています。(インフレ指標の次に反応する)金融政策指標が景気後退局面入りを示唆し、景気後退に関する議論がさらに過熱化することが推測されます。

エコノミストチームは、シュローダー・リセッション・ダッシュボードを今後も注視し続け、最新の知見を定期的に発信してまいります。

【本資料に関するご留意事項】

- 本資料は、情報提供を目的として、シュローダー・インベストメント・マネージメント・リミテッド(以下、「作成者」といいます。)が作成した資料を、シュローダー・インベストメント・マネジメント株式会社(以下「弊社」といいます。)が和訳および編集したものであり、いかなる有価証券の売買の申し込み、その他勧誘を目的とするものではありません。英語原文と本資料の内容に相違がある場合には、原文が優先します。

- 本資料に示されている運用実績、データ等は過去のものであり、将来の投資成果等を示唆あるいは保証するものではありません。投資資産および投資によりもたらされる収益の価値は上方にも下方にも変動し、投資元本を毀損する場合があります。また外貨建て資産の場合は、為替レートの変動により投資価値が変動します。

- 本資料は、作成時点において弊社が信頼できると判断した情報に基づいて作成されておりますが、弊社はその内容の正確性あるいは完全性について、これを保証するものではありません。

- 本資料中に記載されたシュローダーの見解は、策定時点で知りうる範囲内の妥当な前提に基づく所見や展望を示すものであり、将来の動向や予測の実現を保証するものではありません。市場環境やその他の状況等によって将来予告なく変更する場合があります。

- 本資料中に個別銘柄についての言及がある場合は例示を目的とするものであり、当該個別銘柄等の購入、売却などいかなる投資推奨を目的とするものではありません。また当該銘柄の株価の上昇または下落等を示唆するものでもありません。

- 本資料に記載された予測値は、様々な仮定を元にした統計モデルにより導出された結果です。予測値は将来の経済や市場の要因に関する高い不確実性により変動し、将来の投資成果に影響を与える可能性があります。これらの予測値は、本資料使用時点における情報提供を目的とするものです。今後、経済や市場の状況が変化するのに伴い、予測値の前提となっている仮定が変わり、その結果予測値が大きく変動する場合があります。シュローダーは予測値、前提となる仮定、経済および市場状況の変化、予測モデルその他に関する変更や更新について情報提供を行う義務を有しません。

- 本資料中に含まれる第三者機関提供のデータは、データ提供者の同意なく再製、抽出、あるいは使用することが禁じられている場合があります。第三者機関提供データはいかなる保証も提供いたしません。第三者提供データに関して、本資料の作成者あるいは提供者はいかなる責任を負うものではありません。

- シュローダー/Schroders とは、シュローダー plcおよびシュローダー・グループに属する同社の子会社および関連会社等を意味します。

- 本資料を弊社の許諾なく複製、転用、配布することを禁じます。