世界は変化しており、それに伴いポートフォリオも進化する必要がありますが、どのようなことを考慮する必要があるのでしょう?

ダンカン・ラモント

ヘッド・オブ・ストラテジック・リサーチ

ジョーベン・リー

マルチアセット・ストラテジスト

投資家は、金融危機以降の殆どの期間よりも資産市場のボラティリティが高まる可能性に直面しています。中央銀行は、2010年代において、多くの場合、資産価格を意識してきましたが、今日では、インフレへの対処が最優先事項となっています。昨年、FRBのインフレに対する断固とした姿勢が、米国株式と債券の20%近くの調整につながったことがそれを表しています。

インフレの上昇と変動性がより高まり、また中央銀行の緩和姿勢が後退している、このレジーム・シフトの現在においては、過去10年間機能してきた戦略が、今後数年間、資産市場の不安定性が高まる中、機能しなくなる可能性があります。

重要な留意事項:ボラティリティと損失リスクは同義語ではないということ

ボラティリティとは価格がどの程度変動しているかを測定したものです。しかし、多くの投資家にとっては、これは損失リスクよりも重要度が低いものとなっています。また、この2つは、図表1にお示しするように必ずしも同じものではありません。

図表1:低いボラティリティ ≠ 低い損失リスク

リスクはまた、投資家によって多くの別の意味を持つ場合があります。例えば、年金基金の積立水準のリスク(年金資産が給付債務に対し不足するリスク)、あるいは大学基金がインフレ・プラスの目標を下回るリスクなどが含まれます。また、投資家の投資期間も重要なファクターとなります。

リスク管理については、そのツール、手法、及び適切な対応は様々なものとなるため、投資家はどのようなリスクを重視しているのか、を明確にする必要があります。ある戦略はボラティリティ管理に役立ち、また別の戦略はリスクに対応し、またその両方に対応する戦略もあります。

重要なことは、リスク管理は、リスク削減を必ずしも意味するものではありません。投資家は、単純にキャッシュに投資することで、ボラティリティや資本の損失リスク(少なくとも名目上の)を回避しがちですが、これは今後の潜在的なリターン上昇を放棄することとなり、結果として投資家の長期目標は未達となる可能性があります。加えて、キャッシュは名目上では低リスクと思われても、インフレ調整後ではよりリスクの高いものとなります(図表2及び3)。

中央銀行がインフレを抑えるべく利上げを行っているため、キャッシュの利回りは大きく上昇していますが、それでもインフレ率には達していません。キャッシュは、特に投資期間の短い投資家にとって、短期的に投資する価値はありますが、長期戦略の保有対象としてはあまり適切ではありません。

図表2:株式は短期的にはリスクが高いが、長期的には低下

図表3:キャッシュは考えられているほど低リスク資産ではない:

過去14年間においてはインフレ率を下回る

当レポートでは、資産のみを保有するという観点からのリスク管理に重点を置き、ボラティリティと下落リスク双方の検討を考慮しています。特殊な負債や管理すべきリスクを有する投資家も、概略を記したこれらのアプローチを利用することはできますが、他のファクターも追加的に考慮する必要があると思われます。リスク管理に関する次の3つのアプローチについてご説明します:

1. 資産クラス全体

2. 各資産クラス内

3. ポートフォリオ管理手法の利用

1. 資産クラス全体に渡る資産配分

ポートフォリオ構築プロセスにおいては、様々な各資産クラスがどのように相互に作用するかを理解することが、特にマクロ経済が絶え間なく変化する環境下においては必要不可欠です。インフレ上昇の長期化をもたらすレジーム・シフトに伴い、資産クラスの伝統的役割は変化しています。投資家は、トップ・ダウンの資産配分を巧みに行い、異なるアプローチ方法が必要となる可能性があることを受け入れる必要があります。

リスク管理において、国債は投資家が通常関心を持っている資産クラスです。株式/債券を60/40に配分したポートフォリオは、正当な理由に基づいて長期間に渡り一般的なものでした。主な理由の一つが株式と債券間の逆相関であり、株式が下落した際には債券が堅調となる傾向があり、またその逆も同様でした。しかし、実際、これは比較的最近の事象になります。過去25年間の殆ど期間においては、インフレは主要な懸念事項になっておらず、株式と債券が逆相関であった期間でもあります。しかし、今日、インフレが重視され、中央銀行の政策やリスクに対する姿勢に影響を与えています。また、この環境下において、株式のリスク分散における債券の有効性が低下しています(図表4)。他の資産クラス、投資家があまりエクスポージャーを有していないような、例えばコモディティの果たす役割の重要性が高まる可能性があります。

最近、当社が著した資料で、インフレが主要な市場変動要因である場合、ポートフォリオのリスク削減においてコモディティがより大きな役割を果たす可能性を指摘しています。インフレが市場変動要因である場合、コモディティと株式間の相関は債券と株式間の相関よりも低くなる場合があり(図表4)、資産配分に大きな変革をもたらす可能性があります。

図表4:コモディティは投資家の退避先となる可能性がある

また、プライベート・アセットもボラティリティとリスクの管理に役立つ可能性があります。過去の月次あるいは四半期リターンの標準偏差といった伝統的な手法でこれらのボラティリティを算出した場合、プライベート・アセットは、図表5に示されるように相対的に低リスクであることを示しています。この特徴は、報告されるポートフォリオのボラティリティに懸念を抱く投資家にとって魅力的に映るものと思われます。例えば、企業の損益計算書において、年金費用に及ぼす資産評価額変動の影響を抑えることができます。このような例では、プライベート・アセットの安定性は高く評価されます。

しかし、投資家は、この低ボラティリティと低リスクを混同すべきではありません。一部のプライベート・アセットが同種のパブリック・アセットよりも低リスクであると考えられる根本的な理由がありますが、ボラティリティの低さはその評価方法に大いに影響を受けています。プライベート・アセット評価の頻度は、あるとしても非常に低く、常にパブリック市場の価格によって検証されている(「値洗いされている」)わけではありません。この両方の特徴がボラティリティを低くしています。

一部のプライベート・アセットの再評価は四半期毎よりも年次で行われることがより一般的です。従って、四半期よりも年次リターンを基にしたボラティリティ予想に移行することで、リターン特性の平滑化/ボラティリティ低減の問題をある程度解決できます。

図表5:プライベート・アセットはパブリック・アセットよりもボラティリティが低くなる可能性がある

また、プライベート・アセットを組み入れることは、流動性リスクのような追加的ファクターを生じさせます。評価の問題を一旦置いておくとして、定性的に評価しうるボラティリティや損失リスクについては多くのファンダメンタル要因が存在します。それらをまとめると以下の通りになります。このリストは完全なものではありませんが、プライベート・アセットに関しては、その多様性によって、考えられているよりも多くのリスクがあることは明らかです:

- 不動産リース契約は通常、複数年に渡るものであり、多くの場合、リース期間中の賃料引下げ調整を防ぐために何らかの形の物価スライド制や、賃料引上げについてのみ条項が設定されている。これは、公開株式よりも安定したリターンの下支えとなる

- インフラ・プロジェクトからのキャッシュフローは、多くの株式市場と比べて、経済サイクルへの感応度が低い。一部インフレ連動となっているものもある。これはインフラ株式・債券投資のリターンに安定性をもたらしている。また、この資産クラスは歴史的に伝統的資産クラスと低相関である。さらに、インフラ・プロジェクトは多くの場合、政府や高い信用格付けを持つ企業体によって保証されている

- 風力発電施設など再生可能エネルギー関連資産は多くの場合、政府や政府関連企業との長期契約から恩恵を受けている。英国などの一部市場では、インフレ連動型の契約となっている

- 既知の資産において、大きなレバレッジを有する投資はレバレッジの少ない投資よりもリスクが高い。平均的なプライベート・エクイティの大型バイアウト案件の融資負債比率は約55%であるが、S&P500構成企業における平均的な同種の数値は50%未満。このことは、大型のバイアウト案件は公開株式よりもリスクが高いことを示唆している

- ただ、同様の論拠によって、全てのプライベート・エクイティ・バイアウト案件は公開株式よりリスクが高いと自動的に結論付けるのは間違っている。中小型バイアウト案件のレバレッジはより低く、一部の戦略ではレバレッジを殆どあるいは全く利用していない

- プライベート・アセットの個別ファンドにおける分散はパブリック市場ファンドに比べて低く、この観点からみるとリスクが高い。しかし、このリスクは、ポートフォリオ・レベルで常に多くのファンドに投資先を拡大し、あるいはファンド・オブ・ファンズに投資することで緩和可能である

- プライベート・エクイティの投資家は通常、投資先企業に対して持つ企業支配権によって、パブリック市場で得られるよりも、よりタイムリーにより多くの情報を得ることが可能。非常に深堀したデューデリジェンスを行うことができるこのような機会は、個別投資案件のリスクの緩和に役立つものであり、好ましくない予想外の事象を避けることにつながる

- 不動産及びインフラ・デットは、通常、空港、有料道路あるいは建物などの実物資産によって担保されているという優位性がある。デフォルトが発生した場合、それらの資産は売却することができ、その代金は貸手への返済に使われる。これにより回収率は上がり、損失は抑制される。例えば、インフラ及び不動産デットの回収率は平均約75%であり、社債の通常40%台よりも非常に高い

図表6:プライベート・アセットの持つ基本的なリスクはパブリック市場とは異なる

その他の分散対象となる資産クラス、例えば保険リンク証券、あるいは特定の種類のヘッジファンドなども、投資家にとってポートフォリオ全体のリスク管理に資するものです。例えば、マルチ・ストラテジー・ヘッジファンドや株式市場中立型戦略は、下落リスクを軽減、ボラティリティを緩和し、異なる収益源を提供してくれます。

推奨:投資家は、リスクとボラティリティを低減するために非伝統的資産の組入、資産クラスの分散を検討し、それがポートフォリオにもたらす差異や追加的ファクターを考慮すべきです。

2. 資産クラス内での資産配分

過去10年間、多くの期間において、資産クラス内での分散はあまり効果がありませんでした。株式では、米国市場が10年間のうち7年間、最も高いパフォーマンスとなり、他の市場を大きく上回っています(図表7)。

図表7:米国株式は過去10年間、他の市場に圧勝

しかし、過去10年間、多くの市場は非常に集中度の高いままでした。現在、米国は世界の先進国市場の68%を占め(図表8)、そのパフォーマンスは少数の超大型テクノロジー株によって、ますます左右されるようになっています。新興国市場では、成長バイアスを持つアジア市場が79%を占め、中国、韓国、及び台湾の3大市場が58%を占めています(図表9)。

図表8:米国株式が先進国市場の多くを占める

図表9:新興国株式はアジアが多くを占める

過度な集中は時に問題となることがあり、しばしば気まぐれな友達かあるいは敵対者のように振舞います。今年の米国株上昇の殆ど全ては、7社の米国大型株(図表12)によるものです。

図表10:2020-2021年 圧倒的な勝者、図表11:2022年 圧倒的な敗者、図表12:2023年初来 圧倒的な勝者

グローバル株式の投資家は、自らのポートフォリオが地域、スタイル、及び個別銘柄の観点から偏っていることがわかると思います。これは追加のリスクを生じさせます。真に分散されたポートフォリオを構築するためには、これらのエクスポージャーを注意深くモニターし、必要ならばベンチマーク指数から大きく乖離したポートフォリオを構築する柔軟さが要求されます。

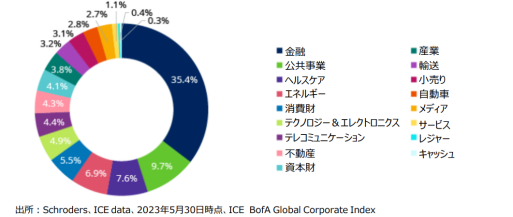

債券についてはどうでしょうか?あまり頻繁には議論されませんが、社債でも発行体の集中リスクが存在しています。グローバル社債指数においては、金融セクターが35%の比率を占めています(図表13)。

図表13:金融は社債市場において大きな割合を占める

これも問題を引き起こす可能性があり、特に市場危機の時がそうです。2‐3か月前を思い起こしてください。シリコンバレー・バンクとクレディスイスが破綻した時です。意識せずに金融機関の発行体、震源である米国の地方銀行に対し過度なエクスポージャーをとっていた債券投資家は恐怖に震えていたかもしれません。

推奨:投資家は自らのポートフォリオにおける地域、スタイル、セクター、及び発行体についてモニターする必要があります。真に分散されたポートフォリオを構築し、様々な市場環境に適合するようにエクスポージャーを調整するためには、ベンチマーク・ウェイトから乖離したアクティブ運用の活用拡大を検討することが必要です。

3. ポートフォリオ管理手法の活用

ポートフォリオのリバランスは、ポートフォリオのボラティリティ低減に資するものであり、当初設定した目標近辺に資産配分を維持するものです。これは、特定の資産が大きくアウトパフォームし、資産配分が大きく偏った場合(アロケーション・ドリフト)、特に重要になります。アロケーション・ドリフトは、ポートフォリオのボラティリティ拡大にもつながります。図表14は、1980年に株式60%、債券40%で2つのポートフォリオをスタートさせ、一つは月次でリバランスを行い、他方は「放置した」場合を示したものです。株式が数年間アウトパフォームしたことで、「放置した」ポートフォリオにおける株式のウェイトは2023年5月31日時点で91%にまで上昇しました。過去12ヵ月間において、そのボラティリティはリバランスを行ったポートフォリオよりも25%高くなりました。

また、適切なリバランス戦略においては、取引コストも考慮することが必要です。ただ、これに関する詳細な議論は、この資料では対象としません。

図表14:放置されたポートフォリオのボラティリティはより高まる傾向にある

もう一つのポートフォリオ管理手法はボラティリティ・キャップ(上限)を設定することです。これはかなり簡単で効果的なメカニズムです:ポートフォリオのボラティリティに固定した上限水準を設定、その上限を超えた場合は常に、ポートフォリオ・マネージャーはリスク資産(株式など)を売却し、リスクの低い資産(キャッシュなど)に入れ替える方法です。リスク資産のボラティリティが引き続き上昇した場合は、リスク資産の保有を継続的に削減します。その後、株式のボラティリティが下がれば、徐々にキャッシュを再投資しますが、ボラティリティ上限には抵触しないように配慮します。

一つ注意していただきたいのは、市場が混乱している時期にリスクを削減したポートフォリオは、多くの場合、市場回復時に、ボラティリティ・キャップを設定していないポートフォリオに比べてパフォーマンスが劣後することです。このような限界はありますが、この手法は、事前に設定した制限値内に、ボラティリティをシステマティックに抑えるのに効果的です。

デリバティブも下落の損失を抑制するために利用することができます。投資家はプット・オプションを利用することで、常にオプション・プレミアム(保険料のようなもの)を支払うというコストを伴いますが、損失に制限(フロア)をかけることができます。この嵩むコストを低減する手法にはカラー戦略などがあります。この戦略は、ある水準以上のアップサイド(価額上昇分)を放棄するオプションの売却を行います。この売却で得られるプレミアム収入により、元本保全のために購入したオプション・コストの全てあるいは一部を相殺することができます。投資家のリターン特性は、設定した下落損失のフロア、と放棄したアップサイドによって決まります。ただ、デリバティブ戦略に関する詳細な議論は、当レポートの対象としません。

推奨:アセット・オーナーはリバランス戦略を組み込むべきと考えます。許容しようとする、または許容できるボラティリティや損失についての考えを明確に定めている投資家であれば、ポートフォリオ管理手法を検討すべきです。これらの手法によって、リスクをより精緻に管理することができるようになります。

結論…

世界は変化しており、それに伴いポートフォリオも進化する必要があります。分散投資は、資産クラス間および資産クラス内で、ますます重要度を増していると思われます。コモディティは、これまで多くの投資家から敬遠されてきましたが、ポートフォリオ全体のリスク管理において重要度が高まっていると考えています。また、投資家は、プライベート・アセットのエクスポージャーを新たに加える、あるいは増やすことを検討すべきです。これらの資産は、ボラティリティとリスクを低減することができますが、資産クラスによって異なる変動要因を慎重に理解することが重要です。一部の市場において集中度が高まっていることを考えれば、各資産クラスにおける地域、スタイル及び銘柄固有のエクスポージャーをモニターし管理するための、よりアクティブな運用アプローチも重要になると思われます。最後に、投資家は、ボラティリティと下落損失を抑制するポートフォリオ管理手法を活用することもできます。

管理手法の適切な組み合わせは投資家毎に、リスク許容度、目標及び制約などによって様々に異なるものです。我々は、ボラティリティ上昇レジームという馴染みのない領域に踏み込んでいると思われますが、これは、投資家には為す術がないということを意味するものではありません。

【本資料に関するご留意事項】

- 本資料は、情報提供を目的として、シュローダー・インベストメント・マネージメント・リミテッド(以下、「作成者」といいます。)が作成した資料を、シュローダー・インベストメント・マネジメント株式会社(以下「弊社」といいます。)が和訳および編集したものであり、いかなる有価証券の売買の申し込み、その他勧誘を目的とするものではありません。英語原文と本資料の内容に相違がある場合には、原文が優先します。

- 本資料に示されている運用実績、データ等は過去のものであり、将来の投資成果等を示唆あるいは保証するものではありません。投資資産および投資によりもたらされる収益の価値は上方にも下方にも変動し、投資元本を毀損する場合があります。また外貨建て資産の場合は、為替レートの変動により投資価値が変動します。

- 本資料は、作成時点において弊社が信頼できると判断した情報に基づいて作成されておりますが、弊社はその内容の正確性あるいは完全性について、これを保証するものではありません。

- 本資料中に記載されたシュローダーの見解は、策定時点で知りうる範囲内の妥当な前提に基づく所見や展望を示すものであり、将来の動向や予測の実現を保証するものではありません。市場環境やその他の状況等によって将来予告なく変更する場合があります。

- 本資料中に個別銘柄についての言及がある場合は例示を目的とするものであり、当該個別銘柄等の購入、売却などいかなる投資推奨を目的とするものではありません。また当該銘柄の株価の上昇または下落等を示唆するものでもありません。

- 本資料に記載された予測値は、様々な仮定を元にした統計モデルにより導出された結果です。予測値は将来の経済や市場の要因に関する高い不確実性により変動し、将来の投資成果に影響を与える可能性があります。これらの予測値は、本資料使用時点における情報提供を目的とするものです。今後、経済や市場の状況が変化するのに伴い、予測値の前提となっている仮定が変わり、その結果予測値が大きく変動する場合があります。シュローダーは予測値、前提となる仮定、経済および市場状況の変化、予測モデルその他に関する変更や更新について情報提供を行う義務を有しません。

- 本資料中に含まれる第三者機関提供のデータは、データ提供者の同意なく再製、抽出、あるいは使用することが禁じられている場合があります。第三者機関提供データはいかなる保証も提供いたしません。第三者提供データに関して、本資料の作成者あるいは提供者はいかなる責任を負うものではありません。

- シュローダー/Schroders とは、シュローダー plcおよびシュローダー・グループに属する同社の子会社および関連会社等を意味します

- 本資料を弊社の許諾なく複製、転用、配布することを禁じます。