これまで続いてきたインカム・ゲインが乏しかった(インカム砂漠)状態は過去のものとなり、今後はインカムの魅力が存在する環境の中で、舵取りをしていく必要があります。

ドリアン・カレル

マルチアセット・ファンドマネジャー

ジョーベン・リー

ジョーベン・リー

マルチアセット・ストラテジスト

金利は、過去10年間では見られなかった水準まで上昇しており、インカム投資を行いたい投資家にとって、長い間続いてきた「干ばつ」のような状態が終わりつつあります。量的引き締めが進み、金利のピークが視野に入りつつある中、このタイミングがインカム投資をするタイミングなのでしょうか?この新たな時代の中で投資家はどのように舵取りを行うべきなのでしょうか?これらの新たな投資機会に伴うリスクは何なのでしょうか?

我々の分析は以下を示唆しています。

1. 投資家は、もはやインカムを必死に模索する必要はなく、様々な資産において、魅力的な利回りを提供する資産が存在します。

2. ただし、特に金利感応度やインフレ関連のリスクを考慮することが肝要です。

3. 変化する市場環境に合わせて柔軟な対応が可能なマルチアセットのアプローチは、様々な資産に存在する投資機会を利用することができます。

インカム砂漠からインカムオアシスへ

過去10年間において、利回りを取り巻く環境は非常に厳しいものでした。2022年、上昇するインフレを背景に中央銀行は利上げを実施し、量的緩和を終了したことから、大きな転換点を迎えました。この2022年の世界の金利ショックを境に、利回りのオアシスともいえる状況となっており、これは債券に限ったことではありません。

図表1は、各種債券資産ブレンドの利回りの推移を示したものとなっており、この利回りの水準は量的緩和以前の水準に回復していることがわかります。

図表1:債券利回りは量的緩和以前の水準へ

米ドルベースの投資家にとって、各国間の金利の相違が再出現したことにより、予期せぬ恩恵を受けている状況となっています。外国通貨のエクスポージャーをヘッジすることにより、米ドルベースの投資家にとっては通貨のボラティリティを削減しつつ、更にキャリーを高めることができます。

各国債券に分散投資をすることは、インカム・ポートフォリオのクレジット・クオリティの改善にもつながります。例えば、欧州ハイイールド債券は、米国市場に比べてより魅力的な利回りを持つ上に、よりクオリティが高い状態となっています(図表2)。

図表2:世界の債券の米ドルヘッジ後利回りとクレジット・レーティング

但し、債券に存在する投資機会は、利回りの観点から、より魅力的なものとなっていますが、金利感応度およびクレジット・リスクの2点を注視する必要があると考えます。

2022年に見られたように、より高い金利感応度(デュレーション)を持つ債券は、金利の上昇局面での価格の下落がより大きくなります。

図表3では、各種債券についてデュレーションと利回りを示したものとなります。米ドル建てエマージング国債と欧州ハイイールド債券の利回りは同水準となっていますが、欧州ハイイールド債券のデュレーションは米ドル建てエマージング国債の半分程度となっています。

投資家がインフレ圧力の継続について懸念する環境下では、金利の推移はデュレーションを高めている債券投資家にとってリスクとなります。

図表3:各種債券の利回りとデュレーション

2023年、債券を巡り留意すべき点は以下と考えます。

1. これまで利回りは大きく上昇してきました。足元での利回りの低下にもかかわらず、米国投資適格債券の利回りは1年前の2倍の水準にあります。(2022年1月時点の利回りが5.5%に対し、2021年1月時点の利回りは2.8%)

2.投資家は、利回りだけに着目するのではなく、主なリスクに対して得られる対価を考慮する必要があります。粘着性のあるインフレを巡る懸念、そして政策金利の推移や景気減速・景気後退を考慮して、金利とクレジットリスクには特に注視する必要があります。

利回りが高水準である中、インカムの観点では債券は魅力的と言えます。ただし今後キャピタルゲインサイドを考慮すると、必ずしも魅力的な環境にあるとは考えていません。足元の水準からの国債利回りの低下は、景気後退を示唆する可能性が高く、その場合、クレジット・スプレッドは拡大し、社債のリターンに影響を及ぼすことが見込まれるからです。

また構造的に、より利回りの高い資産は、トータルリターンの重しとなる可能性もあります。この点で、マルチアセットのアプローチは、債券ユニバースの中から魅力的な利回りを有する資産を取り入れることに加え、債券資産以外の投資機会にもアクセス可能であることから、有益であるといえます。

インフレヘッジとしての株式?

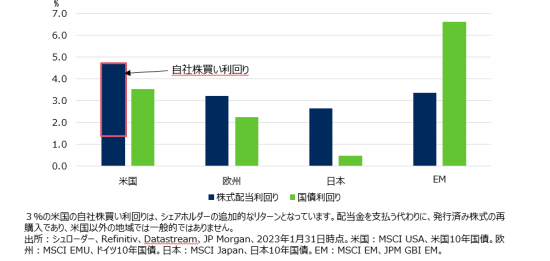

株式については、過去1年の間で、配当利回りが上昇しており、利回り獲得を狙う投資家にとっては、異なる資産間に多くの選択肢があるといえます。債券対比での利回りの魅力度の高さ(図表4)以外に、株式にはインフレ上昇に対するヘッジとしての役割が期待されます。

図表4:地域別配当利回り vs. 国債利回り

企業業績とインフレの相関関係は正となる傾向があり、名目成長率 の上昇の恩恵を受け、多くの株式市場のセグメントは高インフレの環境下、堅調なパフォーマンスとなっています。

例えば銀行セクターについては、過去数年間に亘り、インカム・ポートフォリオで主要な保有銘柄のひとつとなっています。1970年代のスタグフレーションと言われた局面で 、経済が苦しむ中、米国の銀行の業績にはそれが反映されず、逆に、銀行の利益は、名目成長率と金利上昇を背景に上昇ました。今般、銀行は同様の背景から恩恵を受けているといえます。米国銀行の純金利収入は2021年10-12月期の1370億ドルから、2022年7-9月期には1680億ドルに上昇しています(図表5)。

インフレに対するヘッジとして機能する可能性がある他のセクターは、素材、エネルギー、REITなどが挙げられます。これらのセクターを選好することは、高いインフレ・高い金利である環境下、舵取りを行う上で有効であると考えます。

図表5:金利上昇の恩恵を受ける米国銀行

債券では、投資家が低クオリティのクレジットを避けることが好ましいとされますが、株式では、インカム・ハンターは、最も高い配当利回りを有する企業への投資を避けることで恩恵を受けることができるかもしれません。

例えば、公益事業セクターの企業は、過去相対的に高い配当利回りとなってきました。しかし、負債比率の上昇が企業のファンダメンタルズに大きく影響しており(図表6)、高い配当を今後も持続的に払い続けることができるのかには、疑問があります。

図表6:米国公共事業セクターのレバレッジ推移

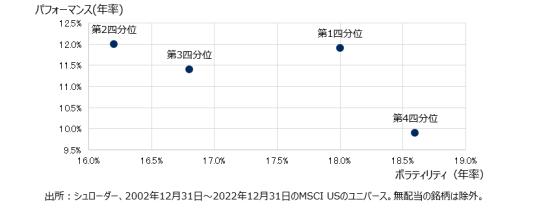

過去を振り返ってみても、最も高利回りの銘柄を避けることは適切な判断と言えるでしょう。米国株式のユニバースを配当利回りに基づいて四分位に分け、第1四分位を最も配当利回りが高い株式、第4四分位を最も配当利回りが低い株式とします。図表7に示されるように、配当利回りは高いが高過ぎない第2四分位の株式が、最も高いリターンを示し、2003年以降のリスク調整後トータルリターンが高くなりました。

景気減速や景気後退に入ることを懸念する投資家にとって、企業財政の健全性、財務的弾力性、配当支払いの持続性や成長性はますます重要になります。

図表7:最も高い配当利回りの株式が最も高いリターンではない

様々な市場環境の中で舵取りを行うマルチアセットのアプローチ

様々な市場環境の中で舵取りを行うマルチアセットのアプローチ

インカムを取り巻く環境は、過去10年間に比べ、大きく変化しており、インカムを模索する投資家にとっては、選択肢の幅が大幅に広がりました。当面高い水準での金利の推移が継続し、インカム投資を行う投資家に投資機会をもたらすと見込まれます。

その上で、様々なシナリオを考えることは、有益といえます。マルチアセット・アプロ―チの長所の一つに、ポートフォリオの資産配分を調整することにより、市場の変化に合わせて対応する柔軟性が挙げられます。これを説明するために、2つの異なるシナリオと、それぞれのシナリオにおけるインカムアセットの資産配分を考えました。

シナリオ1:金利の高止まり

高いインカムとインフレ・プロテクションにフォーカス:デュレーションの低い国債と社債:インフレのプロテクションとなり得る株式セクターに分散(金融、REIT、素材)

この環境下で考慮する資産クラス:米国1-5年社債、米国はイールドインデックス、MSCI ワールド 金融、MSCI ワールド 不動産

シナリオ2:低金利環境への回帰

十分な利回り獲得のためにデュレーションを長期化:投資適格社債、ハイイールド社債を通してデュレーションをロング。キャッシュフローが安定的な高配当利回りの株式を選好。

この環境下で考慮する資産クラス:米国10年以上の社債、米国ハイイールドインデックス、MSCI ワールド 高配当利回り

現実の世界では、通常、白黒明確な動きとなることはありません。マルチアセットのアプローチは、その時々の市場環境に合わて、様々な資産間の魅力的な利回りを混ぜると同時に、より厳しい見通しの中でもプラスのリターンを提供することが見込まれる資産を選好することが可能です。

【本資料に関するご留意事項】

- 本資料は、情報提供を目的として、シュローダー・インベストメント・マネージメント・リミテッド(以下、「作成者」といいます。)が作成した資料を、シュローダー・インベストメント・マネジメント株式会社(以下「弊社」といいます。)が和訳および編集したものであり、いかなる有価証券の売買の申し込み、その他勧誘を目的とするものではありません。英語原文と本資料の内容に相違がある場合には、原文が優先します。

- 本資料に示されている運用実績、データ等は過去のものであり、将来の投資成果等を示唆あるいは保証するものではありません。投資資産および投資によりもたらされる収益の価値は上方にも下方にも変動し、投資元本を毀損する場合があります。また外貨建て資産の場合は、為替レートの変動により投資価値が変動します。

- 本資料は、作成時点において弊社が信頼できると判断した情報に基づいて作成されておりますが、弊社はその内容の正確性あるいは完全性について、これを保証するものではありません。

- 本資料中に記載されたシュローダーの見解は、策定時点で知りうる範囲内の妥当な前提に基づく所見や展望を示すものであり、将来の動向や予測の実現を保証するものではありません。市場環境やその他の状況等によって将来予告なく変更する場合があります。

- 本資料中に個別銘柄についての言及がある場合は例示を目的とするものであり、当該個別銘柄等の購入、売却などいかなる投資推奨を目的とするものではありません。また当該銘柄の株価の上昇または下落等を示唆するものでもありません。

- 本資料に記載された予測値は、様々な仮定を元にした統計モデルにより導出された結果です。予測値は将来の経済や市場の要因に関する高い不確実性により変動し、将来の投資成果に影響を与える可能性があります。これらの予測値は、本資料使用時点における情報提供を目的とするものです。今後、経済や市場の状況が変化するのに伴い、予測値の前提となっている仮定が変わり、その結果予測値が大きく変動する場合があります。シュローダーは予測値、前提となる仮定、経済および市場状況の変化、予測モデルその他に関する変更や更新について情報提供を行う義務を有しません。

- 本資料中に含まれる第三者機関提供のデータは、データ提供者の同意なく再製、抽出、あるいは使用することが禁じられている場合があります。第三者機関提供データはいかなる保証も提供いたしません。第三者提供データに関して、本資料の作成者あるいは提供者はいかなる責任を負うものではありません。

- シュローダー/Schroders とは、シュローダー plcおよびシュローダー・グループに属する同社の子会社および関連会社等を意味します。

- 本資料を弊社の許諾なく複製、転用、配布することを禁じます。